Во что выгодно сейчас вложить деньги. Как начать инвестировать деньги: Инструкции и примеры. Инвестировать деньги в реальный бизнес

Пассивный заработок - то, о чём мечтают многие люди вне зависимости от возраста, места жительства и прочих факторов.

Одним из наиболее известных и надёжных способов получения пассивного дохода являются вклады, но далеко не все знают, что нужно сделать для осуществления подобной мечты.

Нам достаточно часто задают вопрос, куда вложить деньги в 2019 году, чтобы заработать, поэтому мы подготовили для вас материал с подробным рассмотрением различных вариантов инвестиций.

Вы также узнаете о том, куда не стоит инвестировать свои деньги, что бы их не потерять!

Вне зависимости от того, какие суммы денег вы собираетесь вкладывать: небольшие или большие - данная статья для вас будет максимально полезна!

Вы узнаете:

- Какие есть варианты инвестиций, какая у них доходность и какой из них выбрать?

- Куда можно выгодно вложить деньги в интернете?

- Как правильно вкладывать деньги, чтобы не прогореть?

- А также о том, куда лучше не инвестировать свои деньги!

Инвестиции: куда вложить деньги

Первое, о чем необходимо знать прежде, чем вкладывать свои деньги куда-либо - это то, что инвестировать нужно только свои свободные денежные средства! Ни в коем случае не вкладывайте деньги, в которых вы остро нуждаетесь и тем более не влезайте в долги, займы и кредиты.

Абсолютной гарантии того, что вы приумножите вложенные деньги никто не дает! Всегда присутствует риск потери денег, даже если это инвестиции с высокой гарантией (например, государственные облигации или банковские вклады).

Об этом нужно помнить всегда, ведь инвестиции как могут принести прибыль, так и убытки!

Во-вторых, прежде чем вкладывать свои деньги куда-либо необходимо на деле оценить какие существуют риски и какую доходность можно будет получить с того или иного вложения.

Обычно риск пропорционален доходу, т.е. чем выше доходность, тем выше риски и наоборот. Но это правило работает отнюдь не всегда.

Для того, чтобы вы могли решить для себя стоит или не стоит вкладывать деньги в тот или иной вариант инвестиций, каждый из них мы разберем исходя из следующих ключевых параметров:

- доходность,

- риск,

- срок окупаемости,

- минимальная сумма инвестиций.

В-третьих, чтобы уменьшить риски, логично будет диверсифицировать свои вложения, т.е. распределить всю сумму инвестиций на части в зависимости от риска и вложить в разные активы.

Например, можно распределить так:

- консервативный портфель (облигации, недвижимость, драгоценные металлы…) - 50% всех средств;

- умеренный портфель (ПИФы, акции, бизнес-проекты…) - 30% всех средств;

- агрессивный портфель (валютный рынок, криптовалюты…) - 20% всех средств.

Не нужно вкладывать все деньги только в инструменты с очень высокой доходностью, так как в этом случае и риск потери своих денег тоже будет очень высоким!

Инвестиции - это прежде всего управление риском! В первую очередь нужно заботиться о том, чтобы не потерять деньги. Прибыль - это дело второе.

Да и если у вас еще мало или еще нет пока опыта в инвестировании, то начинайте инвестиции с минимальных сумм и избегайте высокорисковые активы.

Куда вложить деньги в 2019 году чтобы заработать

Банковские вклады/накопительные счета

Банковский вклад — это самый простой и доступный для всех вариант вложения - это обычные банковские вклады (депозиты). В России годовая процентная ставка по ним составляет в среднем от 6% до 8%.

В последние годы ставки по вкладам неуклонно падают вниз и вероятно продолжат падать в будущем.

С распространением банковских дебетовых карт появились еще такой подвид вкладов, как накопительные счета (цели).

С одной стороны, они очень удобны, так как в любой момент можно снять деньги и при этом не потерять на процентной ставке. Но с другой стороны, проценты начисляемые на такие счета, как правило, очень маленькие (2-6% годовых).

Если учитывать реальную инфляцию в стране, которая в год России составляет около 10% (официальная около 4%), то вкладывать деньги в банки становится и вовсе бессмысленным делом - так как вам удастся в лучшем случае сохранить свои деньги, а не приумножить их!

К тому же в последнее время ЦБ активно отзывает лицензии у «второсортных» банков, которые в основном и предлагают высокие проценты по вкладам. И если вкладывать в такие банки более 1,4 млн. рублей, то все же есть шанс остаться без денег.

Поэтому если уж и вкладывать свыше 1,4 млн., то только в банки с наиболее высоким рейтингом. Например, надежные банки с госучастием (но как правило, с невысокой процентной ставкой) это:

- Сбербанк

- ВТБ24

- Газпромбанк

- Россельхозбанк

Небольшие суммы удобно и более выгодно держать в Тинькофф банке, Альфа-банке или Рокетбанке (подразделение банка «Открытие) - в них начисляют проценты на остаток + есть небольшой кешбэк (1-5% от покупок).

Можно рассмотреть также вклады в иностранной валюте, но уже сейчас ставки по депозитам в большинстве развитых стран (Европа, США, Япония…) минимальны либо вовсе отрицательны.

Вкладывать деньги в банковские вклады не лучший способ, несмотря на простоту данного способа и относительно высокие гарантии. Низкая процентная ставка практически вся «съедается» инфляцией. Подходит только для сохранения денег. Есть другие гораздо более выгодные варианты!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 6-8% годовых | минимальный | 12-16 лет | от 10-30 тысяч рублей |

| (⭐️ — низкая) | (⭐️ — низкий) | (⭐️ — очень долгая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Страхуются вклады/счета до 1,4 млн. рублей. Относительно высокая надежность. Минимальный порог для вложений. | (+

)

Простота открытия и пассивность дохода. Не облагается налогом, если ставка вклада меньше ставки ЦБ + 5%. | (—

)

Низкая процентная ставка, соизмеримая с инфляцией в стране. | (—

)

Есть риск потерять деньги (свыше 1,4 млн. р) при банкротстве банка и/или отзыве лицензии. |

Инвестиции в недвижимость

Недвижимость всегда была в цене, даже в условиях кризиса ее стоимость не сильно падет! Кроме этого недвижимость в отличие от многих активов не подвержена инфляции!

Поэтому это одно из самых перспективных и надежных направлений для вложения денег. На недвижимости сколотили состояния очень много людей!

Есть несколько основных способов заработать на вложениях в недвижимость. Ниже я приведу конкретные примеры!

Вот собственно 2 способа:

Первый способ - это покупка недвижимости на этапе строительства (котлована) или без отделки. Здесь если необходимо можно обезопасить себя и застраховать за небольшие 1-4,5% все риски (например, не сдача в сроки, банкротство застройщика…).

К примеру, можно приобрести черновую квартиру в хорошем районе за 1,5 миллиона (за 6-12 месяцев до сдачи жилья). Дополнительно примерно 300-500 тыс. уйдет на отделку в квартире и ремонт. После того как квартира будет сдана, ее можно продать примерно за 2,5 миллиона рублей.

В итоге с одной небольшой квартиры можно выручить чистыми около 500 тыс. рублей!

Второй способ - это покупка квартир, домов, коммерческой недвижимости и сдача их в аренду. Особенно это выгодно в крупных городах-миллионниках и курортных городах.

Если говорить о квартирах - то для сдачи в аренду наиболее подходят именно однокомнатные квартиры.

Купив 1-комнатную квартиру в Сочи за 3 млн. рублей, ее в летний сезон можно сдавать за 2-3 тыс. рублей в день (в среднем около 50 000 руб/месяц). В остальное время за счет аренды можно получать по 20-30 тыс. рублей.

Итого, годовая доходность с недвижимости составляет примерно 10-17%. А это заметно выше, чем банковские вклады. При этом очень важно, что сама недвижимость из года в год растет в цене и покрывает инфляцию!

Так же упомяну, что есть еще один способ зарабатывать на недвижимости - это субаренда, т.е. вы арендуете подешевле недвижимость на длительный период (от 1 месяца) и сдаете его посуточно по более высокой цене. В этом случае большие вложения не требуются.

Что касается коммерческой недвижимости, то она тоже пользуется большой популярностью. Это могут быть к примеру различные торговые точки, офисы, склады и другие различные помещения.

Некоторые просто выкупают несколько торговых точек на рынке в своем городе, сдают их и получают постоянный пассивный доход - тоже отличный вариант.

В недвижимость действительно вкладываются большие деньги и все потому, что она реально одновременно и выгодный, и надежный актив во всем мире!

Куда вложить миллион рублей чтобы заработать?

Если у вас стоит такой вопрос, то рассмотрите в первую очередь недвижимость!

Единственный минус пожалуй - это то, что требуются более-менее серьезный начальный капитал для инвестирования. Хоть доходность по недвижимости не супер высокая, но зато есть возможность получать постоянный ежемесячный доход с минимальными рисками.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 10-20% годовых + рост недвижимости в цене и доход от перепродажи | минимальный | 3-10 лет | от 500 тысяч рублей |

| (⭐️⭐️ — средняя) | (⭐️ — низкий) | (⭐️⭐️ — средняя) | (⭐️ — высокие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Неплохая средняя доходность в сочетании с низкими рисками. Возможность получать пассивный ежемесячный доход с аренды. | (+

)

Хорошая защита вложений от инфляции, так как недвижимость из года в год растет в цене. При перепродаже можно получить сразу крупный разовый доход. | (—

)

Низкая ликвидность недвижимости и длительность оформления. | (—

)

Изначально высокий порог входа — желательно иметь от 1 млн. рублей. |

Инвестиции в акции

Акции - это более рисковый инструмент нежели чем вклады, недвижимость, облигации…, но при этом они позволяют получать гораздо большую доходность.

Хоть и акции носят в целом спекулятивный характер, тем не менее если вкладывать деньги в акции с умом, то на них можно вполне прилично заработать!

Получать доход от акций можно следующими способами:

- за счет роста стоимости акций на бирже;

- за счет выплаты дивидендов.

При инвестировании в акции необходимо следовать определенной стратегии и контролировать риски. Как по мне одна из действительно рабочих, которой кстати пользуются и профессиональные инвесторы (включая те же банки) - это покупка при сильно растущем тренде после небольшого отката цены.

Даже известный всем инвестор Уорен Баффет старается покупать «недооцененные акции» перспективных компаний, т.е. тех чьи акции ненадолго упали в цене.

Можно, конечно, использовать кредитное плечо, т.е. торговать на большие суммы нежели ваш начальный капитал, то доходность можно увеличить в разы!

Но при этом не нужно забывать о рисках, так как они также пропорционально увеличиваются. Поэтому всегда действуйте с умом и контролируйте возможные потери.

Другая отличная стратегия для «ленивых»- это инвестирование на долгосрочный срок (от 3 месяцев до нескольких лет). Суть в том, что вы также выбираете наиболее перспективные акции и вкладываете в них деньги на долгий срок.

Для этих целей подойдут так называемые «индивидуальные инвестиционные счета» (ИИС), которые например можно открыть в Финам или БКС (и даже в том же Сбербанке).

К тому же если вы будете инвестировать деньги минимум на 3 года, то сможете получить вычет по НДФЛ (13%), т. е. по сути налоги с доходов платить будет не нужно! Такие льготные условия были разработаны государством для поддержки и развития инвестирования в стране.

Но естественно есть множество нюансов, которые необходимо учитывать при инвестировании в акции. Риски есть всегда и везде - о них забывать не стоит!

Самый большой риск для акций (для тех кто ставит на их рост) - это финансовый кризис! В остальное же время акции в целом стабильно растут и показывают хорошую доходность.

Также как вариант, можно инвестировать деньги в группу акций, т.е. так называемые индексы (они показывают экономическую ситуацию в стране), например:

- РТС (50 крупнейших компаний в России),

- S&P500 (500 крупнейших компаний США),

- NASDAQ (100 высокотехнологичных компаний США).

Если вы не хотите лично заниматься инвестированием, то есть вариант доверить деньги профессиональным управляющим. Но этом подробно я распишу чуть ниже.

При грамотном управлении акции способны приносить хорошую доходность, в разы превышающую процентную ставку по банковским вкладам. Но при этом они относятся к более рисковым активам.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 20-100% годовых (изменение цены акций +дивиденды) | зависит от стратегии | 1-5 лет | от 5-10 тысяч рублей |

| (⭐️⭐️⭐️ — средняя/высокая) | (⭐️⭐️ — средний) | (⭐️⭐️ — средняя) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

При минимальных/умеренных рисках можно получать относительно высокую доходность. | (+

)

Высокая ликвидность — в любой момент акции можно быстро продать и получить на руки деньги. Низкий порог входа. | (—

)

Требуются знания. Неконтролируемый риск и «заигрывание» с рынком может привести к существенным потерям. | (—

)

В случае наступления кризиса акции могут серьезно и в короткие сроки упасть в цене. |

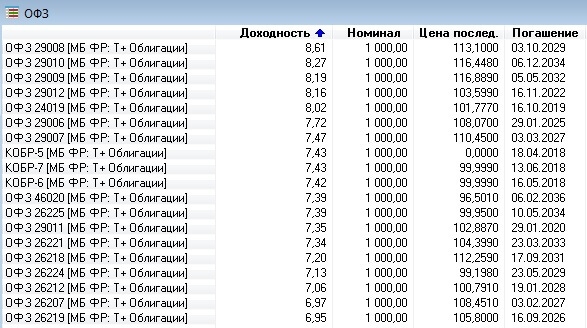

Инвестиции в облигации

На ряду с банковским депозитами, облигации считаются одним из простых инструментов для инвестирования. Но в отличие от банковских вкладов, ставка по облигациям существенно выше.

Для тех, кто не знает, облигация если по-простому то, это долговая расписка. Только в качестве заемщиков могут выступать как крупные компании, так и государства.

Кстати, Сбербанк и ВТБ24 недавно стали продавать национальные государственные облигации. Если вкладывать деньги на 3 года, то можно в среднем получить по ним доходность в 8,5% годовых.

Это не очень много, но ставка уж точно получше, чем по большинству доступных на данный момент банковских вкладов. Тем более в дальнейшем ставки по вкладам могут снизиться.

Можно рассмотреть также облигации крупных надежных компаний - по ним ставки будут выше! Например по облигациям Сбербанка средняя доходность составляет примерно 9,2%-12,2% годовых (зависит от срока).

При этом можно вкладывать и крупные средства в облигации, так как защищенность средств здесь будет повыше, чем например в банковских вкладах, где страхуется только 1,4 млн. рублей.

Также отметим, что есть и облигации, доходность по которым может составлять десятки и сотни процентов. Но такие облигации имеют низкий кредитный рейтинг (за это их называют «мусорными облигациями»). Хотя они способны приносить достаточно высокий доход, они являются очень рискованным видом вложений.

Облигации также, как и акции можно покупать через индивидуальный инвестиционный счет (ИИС) без необходимости уплаты налога на прибыль (в случае если приобретаете их на срок более 3-х лет).

Облигации подходят для тех, кто стремиться получать среднюю доходность с относительно высокой гарантией.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 7% до 15% годовых (по рискованным от 30% до 100% и выше) | зависит от облигаций (по государственным — очень низкий) | 7-12 лет | от 10 тысяч рублей |

| (⭐️⭐️ — средняя/низкая) | (⭐️ — низкий) | (⭐️⭐️ — средняя/низкая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Оптимальная доходность в сочетании с низкими рисками. В любой момент можно продать облигации, не потеряв доход. | (+

)

| (—

)

Относительно не высокая доходность по сравнению с акциями и некоторыми другими активами. | (—

)

Есть риск банкротства эмитента (особенно касается облигаций с низким рейтингом). Чем ниже кредитный рейтинг, тем меньше доверия к нему. |

Инвестиции Форекс (Валютный рынок)

Форекс - по сути это валютный рынок, где можно покупать/продавать ту или иную валюту. Это можно делать как посредством банков, так и онлайн с помощью специализированных брокеров (где кстати, комиссия раз в 10 меньше).

К примеру, вы приобрели 10 000 долларов по курсу 57 руб/доллар - в итоге вы вложили в доллары 570 000 рублей. Через время курс достиг 60 руб за 1 доллар, и вы продали доллары.

Как результат, после обмена вы получили 600 000 руб, а доход соответственно составил 30 000 рублей (из них комиссия брокера примерно 600-800 рублей).

На Форекс можно торговать как самому, так и дать деньги в управление профессиональным трейдерам (об этом подробно будет расписано в следующем разделе статьи).

При самостоятельном трейдинге валютой очень важно иметь опыт торговли и знание валютного рынка. Лезь на валютный рынок просто так, в надежде легкой наживы не стоит, так как это обычно приводит к серьезным убыткам.

Важно отметить, что при личной торговле нужно следовать проверенной торговой стратегии, в ином случае торговля скорее всего превратиться в казино и приведет к заранее известному печальному результату.

Но другой стороны, если соблюдать риск (мани-менеджмент), управлять эмоциями и торговать исключительно по стратегии, то реально можно на Форекс неплохо зарабатывать. Но этому нужно обучаться!

Хоть и начинать на Форекс можно с минимальных сумм - от 1$, все же нужны более-менее серьезные вложения (желательно от 100 тыс. рублей), так как даже если у вас получится увеличить за месяц начальный депозит на 10% (что очень хорошо), то прибыль будет не такая уж и большая.

Среди надежных брокеров можете выбрать например, Альпари или РобоФорекс.

Рынок Форекс более непредсказуем, чем рынок акций, а значит и более рискован. Тем не менее при умелом инвестировании можно получать высокий доход. Для тех, кто не готов серьезно обучаться, этот вариант не подходит - лучше рассмотреть ПАММ-инвестирование. Об этом речь пойдет ниже!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| зависит от стратегии (изначально имеет высокий риск) | 1-5 лет | от 100 рублей | |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️⭐️ — высокий/средний) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

При наличии эффективной стратегии можно получать высокую доходность. | (+

)

Низкий порог входа и доступность. | (—

)

Высокие риски, особенно для новичков. Можно в короткие сроки потерять существенные деньги, если не управлять риском. 99% новичков теряю свои деньги. | (—

)

Требуются обучение: специальные знания и опыт, а также умение управлять эмоциями. Нет гарантии, что в том или ином периоде получите прибыль. |

ПАММ-счета, ПАММ-портфели, доверительное управление и структурные продукты

Этот способ обычно подходит для тех, у кого нет опыта да и времени, чтобы разбираться во всех нюансах торговли на финансовых рынках (рынках акций, Форекс, нефть, золото…).

То есть в этом случае вы доверяете свои деньги трейдерам - тем кто профессионально занимается торговлей на финансовых рынках.

Все что нужно распределить первоначальную сумму инвестиций на части (желательно не менее чем на 5-10) и инвестировать в различных управляющих.

Например, это позволяет брокер Альпари, о котором я уже упоминал выше. Порог входа здесь всего от 10$.

При этом трейдеры заинтересованы в том, что бы увеличивать ваши деньги, так как только с прибыли они получают небольшое вознаграждение за свою работу.

Доход здесь можно получать вполне приемлемые - в месяц 3-10% при умеренном риске! Но даже при консервативной торговле 20-30% годовых - это тоже отлично!

ПАММ-счета и ПАММ-порфели для инвестиций необходимо оценивать исходя из как минимум 3-х параметров:

- возраст счета/портфеля,

- прошлая доходность,

- средства вложенные другими инвесторами.

Однако нужно учитывать, что несмотря на то, что в прошлом счета/портфели показывали хорошую доходность, в будущем есть вероятность что они окажутся убыточными.

Инвестиции в структурные продукты

Они предназначены также для новичков, которые хотят приумножить свои деньги. Структурные продукты могут приносить доходность до 100-200% годовых при минимальных рисках (риск жестко ограничен, есть защита капитала - обычно вы рискуете лишь 10% своих вложений).

Суть структурных продуктов в том, что вы также инвестируете деньги в фондовые рынки (точнее в конкретные акции, фьючерсы…), которые как ожидают специалисты будут расти или падать в будущем.

Инвестировать в такие продукты, как правило, возможно от 3000 долларов и на срок от 3-х месяцев.

Доверительное управление сочетает в себе удобство, умеренные риски и среднюю/высокую доходность. Особенно подходит новичкам.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 15% до 200% годовых и выше | зависит от типа стратегии: консервативная, умеренная, агрессивная | 1-4 года | от 500 рублей |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️ — средний) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Распределив средства по наиболее эффективным управляющим/стратегиям, можно получать хорошую среднюю доходность. Подходит новичкам. | (+

)

Минимальная сумма для инвестиций (особенно в ПАММ счета) достаточно низкая. Не нужно самому заниматься трейдингом. | (—

)

Относительно высокие риски по сравнению с облигациями и банковскими депозитами. | (—

)

Трудно прогнозировать доходность, так как могут быть убыточные периоды. Периодически нужно мониторить управляющих. |

Вложения в свой или партнерский бизнес

Это один из самых прибыльных способов инвестирования, который может принести Вам не одну сотню или даже тысячу процентов дохода!

Конечно, в большинстве случаев бизнес требует личного присутствия. Но с другой стороны, бизнес можно автоматизировать процесс или просто вложить деньги в чей-либо бизнес на этапе развития.

Еще как вариант можно купить готовый бизнес или открыть бизнес по франшизе (в этом случае риски будут гораздо ниже).

При этом даже если вы располагаете небольшим начальным капиталом, то все равно можно открыть свое дело. Многие люди открывали прибыльный бизнес практически без вложений или с минимальными вложениями, поэтому деньги здесь не самое важное, главное - желание и стремление!

Если обратится к статистике, то среди миллионеров около 70-80% - это предприниматели, которые начинали бизнес с нуля!

Можно превратить свое хобби в бизнес и никогда в жизни больше не работать, а заниматься любимым делом! Пожалуй, это самый предпочтительный вариант!

Как говорил Конфуций:

«Выбери себе работу по душе, и тебе не придется работать ни одного дня в своей жизни!«

Если у вас еще нет стабильного источника дохода, то в первую очередь задумайтесь о создании бизнеса, пусть поначалу даже небольшого. Главное в этом деле - не бояться сделать первый шаг!

Подумайте, возможно вы всегда хотели открыть свою автомастерскую, парикмахерскую, магазин спортивных товаров или магазин товаров ручной работы?

Вот еще несколько полезных советов:

- Начинайте с малого (и с минимальных вложений) и постепенно развиваете свой бизнес. На начальном этапе развития бизнеса не вкладывайте сразу большие деньги.

- Выбирайте ниши с минимальной конкуренцией - в них легче начать.

- Если у вас небольшой начальный капитал, то возможно стоит попробовать бизнес в сфере услуг.

Бизнес способен приносить очень высокую доходность при минимальных вложениях. К тому же, бизнес можно превратить в любимое дело, которым интересно и хочется заниматься!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 30% до 1000% годовых и выше | На начальном этапе высокий риск | от нескольких месяцев до 1-3 лет | от 10 000 рублей (можно даже начинать с нуля) |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Одна из самых высоких доходностей среди всех инструментов инвестирования. | (+

)

Для бизнеса легче найти партнеров и/или соинвесторов. Можно начинать без больших вложений, главное в бизнесе — идея! | (—

)

Высокие первоначальные риски. 7-8 из 10 начинающих бизнесов закрываются в течение 2-3 лет. Низкая ликвидность — сложно быстро продать бизнес. | (—

)

Нужно разбираться бизнесе и понимать как он работает, даже если вы вкладываете деньги в «чужой» бизнес. Постоянно нужно обучаться. |

Инвестиции в паевые инвестиционные фонды

ПИФы можно также отнести к доверительному управлению.

ПИФы профессионально занимаются инвестиционной деятельностью, вкладывая и управляя деньгами своих вкладчиков (вкладывают в определенные акции, облигации…).

Вкладчиком может стать абсолютно любой человек, для этого нужно приобрести пай (долю) в паевом инвестиционном фонде. В зависимости от того, успешно ли ПИФ управляет инвестициями, пайщики получают прибыль или убыток.

Следует отметить, что деятельность ПИФов регулируется на государственном уровне и как правило, в высокорискованные активы им запрещено инвестировать. Поэтому они считаются более защищенными в отличии о тех же брокеров.

ПИФы обычно дают невысокий доход (обычно от 15 до 30% в год), при небольшом риске.

Минимальная сумма инвестиций - от 1 000 рублей. Купить паи можно онлайн, в том числе и через те или иные банки, например Сбербанк.

Если данный тип инвестирования подходит для вас, то имеет смысл выбрать не один ПИФ, а несколько, чтобы распределить возможные риски.

И возьмите за правило, прежде чем инвестировать куда-либо, в том числе в какие-либо конкретные ПИфы, ознакомьтесь с отзывами реальных людей в интернете, а также почитайте, что о них пишут на форумах. Таким простым действием вы обезопасите себя от не надежных и мошеннических организаций.

ПИФы можно рассмотреть в качестве альтернативы брокерам, которые также вкладывают деньги в основном в фондовый рынок. При условии отсутствия кризиса они обычно тоже приносят неплохую доходность.

Средняя доходность превышает процентные ставки по облигациям и вкладам.

Низкий порог входа, а также контроль деятельности ПИФов государством.

Нет гарантии, что вы получите доход. Присутствует дополнительная «комиссия» (надбавка) за покупку/продажу паев.

Придется уплачивать 13% налог с прибыли — у многих других вложений есть льготные условия налогообложения.

Микрофинансовые организации (МФО)

Еще один вид вложений - это инвестирование в МФО. Отдача от таких инвестиций в среднем составляет от 12% до 30% годовых.

Минимальная сумма, необходимая для для вложения в МФО должна быть не меньше 1,5 млн. рублей (по закону).

Чем дольше срок вложений, тем выше процентная ставка. Минимальный срок во МФО, как правило, составляет 3 месяца.

Следует отметить, что в этом случае отсутствует страхование вкладов, да и целом риски гораздо больше, чем если вкладывать деньги в облигации или в банк под проценты.

Если вы все же решите вкладываться в МФО, то обязательно выбирайте проверенную компанию, которая на рынке работает не один год.

Смотрите в первую очередь на «возраст» МФО, а не на процентную ставку, которую вам обещают. Лучше вложить деньги в надежную организацию под чуть меньший процент, чем в только что появившуюся МФО с высоким процентом.

Дополнительно не лишним будет посмотреть отзывы и почитать статьи на известных информационных порталах (например, РБК) об той или иной МФО.

МФО в целом в 1,5-2 раза дают больше доходности, чем банковские вклады. Но при этом есть и риски соответствующие. Да и порог входа мягко говоря немаленький.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 12% до 30% годовых | умеренный | 3-9 лет | от 1 млн. рублей |

| (⭐️⭐️ — средняя) | (⭐️⭐️ — средний) | (⭐️⭐️ — средняя/низкая) | (⭐️ — высокие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Высокая ставка относительно банковским вкладам. | (+

)

Пассивность дохода. Минимальное участие с вашей стороны. | (—

)

Очень высокий порог входа. По закону МФО разрешается привлекать у физлиц от 1,5 млн. руб. | (—

)

Повышенная риск, так как страхование вкладов отсутствует — в случае банкротства никто деньги не вернет. Присутствует мошенничество. |

Инвестиции в драгоценные металлы

Вкладывать деньги в золото и другие драгоценные металлы особенно актуально вкладывать в период кризиса, так как именно туда перекочевывают деньги из фондового рынка.

Золотые монеты/золотые слитки можно приобрести как в практически в любом банке (Сбербанк, Газпромбанк), так и у брокеров (например, Альпари).

Несмотря на высокую надежность, инвестиции в золото больше подходят для сохранения имеющихся денежных средств, чем для их преумножения. Кроме этого такие инвестиции рассчитаны на более долгосрочный срок от 3-х лет и более.

За последние 5 лет золото в рублях выросло с 1600 рублей за грамм до 2400 руб/грамм. Итого доходность за пятилетие составила 50% (в среднем золото росло на 10% в год) и то такая доходность получилась благодаря серьезному обесцениванию рубля.

Однако, если посмотреть на динамику золота по отношению к доллару, то можно увидеть, что золото после 2012 года существенно упало в цене и на данный момент находится в боковом тренде.

Драгоценные металлы (золото) все же имеет смысл покупать либо в кризисное время, либо в долгосрочном плане с целью сохранения.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 3% до 15% годовых (в кризис доходность выше) | Минимальный | 7-20 лет | от 1000 рублей |

| (⭐️ — низкая) | (⭐️ — низкий) | (⭐️ — низкая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Высокая надежность вложений. Практически отсутствует риски обесценивания золота. Легко купить/продать в любой момент. | (+

)

Драгметаллы (особенно золото) — это «тихая гавань». Инвестиции в них подходят для сохранения средств в период кризиса. | (—

)

Низкая доходность в период роста и развития экономик. Налог на доход 13% при продаже золота, если срок владения менее 3 лет. | (—

)

Относительно высокие комиссии банков/брокеров при покупке/продаже драгметаллов, в т.ч. золота. |

Инвестиции в криптовалюты (биткоин)

Биткоин за последние вырос более чем в раз и, по-видимому, не собирает останавливаться. Уже появляются новые миллионеры, которые разбогатели исключительно на вложениях в биткоин.

Конечно, самое лучшее время для инвестиций было несколько лет назад, когда биткоин стоил около 150-200 долларов.

Некоторые специалисты заявляют, что в будущем биткоин может стоит сотни тысяч долларов и даже возможно дойдет до $ 1 млн.

Другие же утверждают, что биткоин ждет крах. Но несмотря на это некоторые государства (в том числе Россия) задумываются о создании своей национальной криптовалюты, что говорит о том что тема криптовалют в будущем будет очень популярна, а значит вероятно биткоин и прочие криптовалюты будут расти в цене.

Тем более пока криптовалюты показывают устойчивый растущий тренд.

Но нужно понимать, что любая криптовалюта - это очередной пузырь, так как за ним ничего реального не стоит и все же это довольно рисковый инструмент для инвестиций.С одной стороны криптовалюты, слишком рискованный инструмент, а с другой стороны, в случае роста могут принести огромную доходность. Стоит ли в нее или не стоит инвестировать каждый решает сам, одно лишь ясно - однозначно не стоит вкладывать в них все свои деньги!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 50% до 1 000% годовых | повышенный | от 3 месяцев до 1-2 лет | от 100 рублей |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень высокий) | (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

В случае роста криптовалют можно за короткий срок в разы преумножить вложенные средства. | (+

)

Как правило, отсутствует инфляция в следствии ограниченного количества выпушенной криптовалюты. | (—

)

Очень высокая волатильность криптовалют, за считанные дни они могут как вырости в цене, так и серьезно рухнуть. Низкая предсказуемость. | (—

)

Криптовалюты ничем не обеспечены, так как это очередной пузырь. Полное отсутствие гарантий — в случае потери денег никто их не вернет. |

Интернет проекты (онлайн бизнес)

Интернет развивается огромными темпами, вместе с этим предоставляя возможность каждому из нас зарабатывать в этой глобальной сети.

Важно отметить, что не всегда требуются большие вложения, чтобы раскрутить тот или иной проект в интернете. Некоторые из проектов можно начинать с минимальных инвестиций или вовсе с нуля.

На данный момент популярны следующие направления:

1. Сайты. Создаются информационные сайты и наполняются уникальным контентом.

При минимальных вложениях возможно получать высокую доходность за счет размещения рекламы. Обычно сайт начинает приносить первый доход через 4-6 месяцев.

С 1000 посетителей в сутки в зависимости от тематики можно зарабатывать примерно 200-3000 рублей в день. Разброс очень большой, так как именно от тематики сайта зависит какой доход вы получите.

Заработок на сайтах подойдет даже новичкам, так как можно самому писать статьи, а не заказывать их на биржах копирайтинга.

Но все же в начале нужно будет вникнуть в суть и разобраться в ключевых деталях такого бизнеса.

2. Социальные паблики. Наверняка практически каждый из нас подписан на какое-либо сообщество в социальных сетях (вконтакте, фейсбуке, одноклассниках…).

Тем временем владельцы таких пабликов также зарабатывают главным образом на публикации рекламных постов. В пабликах с миллионами подписчиков стоимость одного рекламного поста может стоит 2-7 тыс. рублей.

Паблики при сравнительно малых вложениях очень быстро окупаются. Хотя сейчас конкуренция в пабликах высокая, но если правильно выбрать тематику паблика, постить качественный и интересный контент и заниматься развитием паблика, то успеха ждать долго не придется!

3. CPA партнерки / арбираж трафика. Суть их в том, что некоторые владельцы бизнеса готовы платить определенный процент с продажи их товаров/услуг.

Например, если человек перешедший по вашей партнерской ссылке откроет расчетный счет в конкретном банке, то можно заработать 2-3 тыс. руб.

Если уметь эффективно привлекать трафик с помощью рекламы, то вполне возможно получать высокую отдачу от вложенных средств. Впрочем, как вы наверняка уже поняли, здесь основные вложения идут именно на рекламу.

Но в этом случае главную роль играет опыт, без него никуда!

4. Онлайн-сервисы. Также можно вложить деньги в создание онлайн-сервиса. К ним можно отнести различные биржи фриланса, доски объявлений, обменники…

Например, очень популярны проекты, которые занимаются обменом электронных денег (по сути их называют обменниками).

К примеру, если вам нужно перевести деньги с Яндекс кошелька на Киви кошелек, то наиболее просто это сделать с помощью обменников. Кстати с помощью обменников можно также приобретать и биткоины.

Обменники в свою очередь берут небольшую комиссию за обмен (обычно 1-5%). За счет оборотов получается довольно приличный доход.

5. Приложения для iOS/Android. С относительно недавнего времени приложения для Андройд и iOS стали пользоваться очень большой популярностью - это крупный сегмент рынка, где крутятся большие деньги.

Поэтому если у вас есть интересная идея, которая будет пользоваться широким спросом, то возможно стоит попробовать создать свое приложение.Даже если вы ничего не смыслите в том, как создавать приложения, их можно за вполне небольшие деньги (20-30 тыс. рублей) заказать на биржах фриланса.

Здесь как впрочем и везде, ключевую роль играет именно идея - именно от нее зависит успех или провал приложения.

6. Хайпы. Хайпы - в реальности представляют собой финансовую пирамиду, которая живет за счет средств вложенных в нее.

Такие хайпы предлагают очень высокие проценты (1-5% в день) на вложенные средства, но разумеется они могут функционировать всего несколько дней или недель после чего бесследно исчезают.

Бывают хайпы, которые «живут» несколько месяцев или даже несколько лет, но доходность по ним соответственно в разы/десятки раз ниже.

В любом случае вкладывать в такие хайпы очень рискованно, потому как главным образом зарабатывают создатели этих хайпов и небольшая группа вкладчиков - кто успел вывести деньги с прибылью до момента когда хайп превратился в «скам» (перестал выплачивать деньги).

Инвестиции в Онлайн проекты - это отличный вариант для тех, кто хочет зарабатывать в интернете. При правильном подходе интернет проекты могут давать высокую доходность при минимуме вложений.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 30% до 500% годовых | умеренный | от 3 месяцев до 2-4 лет | от 500 рублей |

| (⭐️⭐️⭐️ — высокая) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Высокая доходность. Вложенные средства могут очень быстро окупиться. | (+

)

Некоторые проекты можно начинать при минимальных вложениях или вовсе с нуля, вкладывая лишь свое время и усилия. | (—

)

Есть риск, что проект не выстрелит и не окупит себя. | (—

)

Потребуется знания. Необходимо самому хорошо разбираться в ключевых нюансах интернет-бизнеса. |

Инвестиции в Венчурные фонды

Венчурные фонды особенно широко развиты за рубежом, в нашей же стране они еще не так популярны, но тем не менее они являются достаточно доходным инструментом инвестирования.

Суть венчурных фондов заключается в том, что они вкладывают деньги исключительно в проекты, которые находятся на стадии развития (стартапа) или даже на стадии идеи.

Отличительная особенность венчурных инвестиций - это очень и очень высокая доходность, они способны приносить тысячи процентов!

Но с другой стороны, лишь 1-2 из 10 проектов выстреливают и приносят огромную прибыль. Но несмотря на это, они обычно с лихвой окупают все вложения в «неудачные» проекты.

Вкладывать деньги в проекты в стартапы можно в основном несколькими способами:

- краудинвестинговые и краудлендинговые площадки (подходит новичкам);

- венчурные фонды;

- клубы инвесторов.

И все же венчурные инвестиции слабо развиты в России. Да и часто требуются большой стартовый капитал, а среди краудинвестинговых площадок (где порог входа не высокий) часто встречаются мошенники. Между тем венчурные инвестиции способны приносить очень высокую доходность!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 40% до 3000% годовых | повышенный | от нескольких месяцев до 1-3 года | от 10 000 — 100 000 рублей (в венчурные фонды — от 500 000 долл.) |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️ — высокие/средние) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

В случае успеха, можно получить максимально высокую доходность. | (+

)

Не всегда требуются большие средства, чтобы инвестировать на старте проекта. | (—

)

Очень высокие риски, большинство начинающих проектов оказываются убыточными. | (—

)

Широко развито мошенничество — площадки для инвестирования могут оказаться финансовыми пирамидами. |

Предметы искусства

Еще один необычный способ инвестировать свои деньги - это вложить их в предметы искусства. Это достаточно узкий и специализированный рынок, тем не менее он может приносить хорошую доходность.

Ни для кого не секрет, что те или иные произведения искусства могут стоить сотни и даже миллионы долларов. И если действительно разбираться в искусстве, то на вложениях можно зарабатывать сотни процентов прибыли.

Единственно важная особенность при этом - такие инвестиции часто требуют больших вложений. Да и к тому же, чтобы получить хорошую доходность необходимо инвестировать на длительный период (десятилетия).

Как и вложения в драгоценные металлы, инвестиции в предметы искусства не подвержены инфляции и со временем только будут стоить еще дороже

Да и кризис практически никак не отражается на стоимости предметов искусства.

Данный тип инвестиций подходит для тех, кто хоть что-то понимает в искусстве и готов инвестировать деньги в долгосрочном плане.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 20% до 100% годовых и выше | минимальный | обычно от 1 до 3-5 лет | от 100 000 рублей и выше |

| (⭐️⭐️ — средняя/высокая) | (⭐️ — низкий) | (⭐️⭐️ — средняя) | (⭐️⭐️ — высокие/средние) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Можно получить относительно высокую доходность при минимальных рисках. | (+

)

Высокая надежность. Со временем предметы искусства только растут в цене. | (—

)

Часто инвестиции в искусство требуют большой начальный капитал и предполагают долгосрочное инвестирование. | (—

)

Нужно быть специалистом, обладать специфичными знаниями и опытом. |

Знания и собственное развитие

Самое выгодное вложение - это всегда вложение в себя (в развитие конкретных навыков, умений, получение знаний, опыта…).

Нужно понимать, что в первую очередь именно знания/опыт, а не деньги позволяют зарабатывать и преумножать свои.Если же у вас есть свободные денежные средства, то тем более имеет смысл часть из них вкладывать в свое развитие: посещать тренинги, вебинары и семинары.

Одно из самых важных отличий вложения в знания - это то, что никто и никогда не сумеет у вас их отнять. Вы можете потерять все, но только не наработанные навыки и опыт.

Так например, в США проводили эксперимент: профессионального агента по недвижимости полностью без денег несколько раз оставляли в разных городах. И итог всегда был один и тот же - уже через пару месяцев ему удавалось с нуля заработать десятки тысяч долларов.

Поэтому если вы еще не знаете куда инвестировать свои деньги, то самый беспроигрышный вариант - это вложить их в себя (хотя бы часть из них). Да и не забываете, что даже неудачный опыт - это тоже крайне ценный опыт!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| бесконечная | минимальный | от нескольких недель/месяцев | от 0 рублей |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️ — очень низкий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+

)

Самый важный и самый доходный актив в мире — это знания, навыки и опыт. | (+

)

Никто не сможет отнять у вас знания и опыт, а вы всегда сумеете превратить их в деньги. | (—

)

Для многих сложно на первых этап мотивировать себя на обучение. | (—

)

Не всегда удается сразу превратить свои знания в деньги — для этого необходимо время и опыт. |

4. Куда вложить деньги, чтобы зарабатывать - конкретные примеры

Очень рисковые варианты инвестиции я данных примерах рассматривать не будем. Рассмотрим лишь консервативные и инвестиции с умеренным риском.

Куда вложить 100 000 рублей чтобы заработать

100 - 200 тыс. рублей - это не такая большая сумма, поэтому имеет смысл вложить именно в открытие своего дела или в бизнес своих знакомых. А 10-20 тыс. выделить бы на посещение тренингов и семинаров.

Как вариант, если не хотите инвестировать в бизнес можно рассмотреть облигации. В крайнем случае можно открыть банковский вклад, но от него будет очень мало толку, так как процент только покроет инфляцию.

Если риск позволяет, можно попробовать вложится в структурные продукты брокеров (доверительное управление). Риск у них, как правило, ограничен 10-15% от суммы инвестиций, а заработать можно поболее, чем с облигаций.

Куда вложить 500 000 рублей чтобы заработать

Тоже относительно не большая сумма по меркам инвестиций. Эту сумму уже можно разделить на 2-3 части и вложить например в бизнес, облигации, золото или доверительное управление.

Если есть вариант в рамках данной суммы приобрести недвижимость на этапе строительства, то можно вложиться в нее.

Куда вложить 1 000 000 рублей чтобы заработать

Имея 1 000 000 рублей на руках уже можно попробовать инвестировать в практически любой из инструментов, описанных в данной статье.

На 1 млн. руб. уже вполне реально приобрести черновую квартиру и квартиру на этапе котлована.

Либо как вариант:

- Можно часть денег (100-250 тыс.р.) вложить в акции перспективных компаний, отдать их в доверительное управление, ПАММ-счета/портфели либо вложить в ПИФы.

- А вот 400 000 - 500 000 рублей можно инвестировать в надежные инструменты: различные облигации (сумму также желательно разделить на 3-5 частей), золото, предметы искусства…

- Небольшую сумму в 30 000 - 50 000 я все же вложил бы в криптовалюту, на случай если она серьезна подорожает в ближайшие пару лет.

- На оставшуюся сумму можно попробовать открыть бизнес (в том числе в интернете).

Денежные средства со временем обесцениваются, то есть теряют свою покупательную способность из-за инфляции. Данный процесс происходит постоянно. Именно поэтому хранить свои сбережения под матрасом невыгодно и неразумно. Средства нужно прибыльно инвестировать . Только в таком случае их можно сохранить и приумножить.

Не стоит думать, что выгодно вложить деньги в Москве или другом городе страны могут только состоятельные люди. Правильно распоряжаться своими сбережениями должен уметь каждый человек. При этом главная опасность для любого инвестора - нехватка информации. Именно поэтому нужно детально изучить опыт успешных людей, основные правила вложения денег, мнения экспертов и так далее. Начать свой путь стоит с прочтения этой статьи. Если Вас интересуют информация о том, как правильно работать с онлайн-инвестициями , то переходите по ссылке. Важно: возвращайтесь обратно, здесь много полезного!

Основные принципы инвестиций

Существует 5 основных принципов

, которых должен придерживаться каждый человек, желающий получить хорошую отдачу от вложений денег с наименьшими рисками. Они сформулированы с учетом опыта ведущих мировых инвесторов. Незнание или пренебрежение этими правилами может дорого обойтись. Разберем каждый принцип по отдельности.

Существует 5 основных принципов

, которых должен придерживаться каждый человек, желающий получить хорошую отдачу от вложений денег с наименьшими рисками. Они сформулированы с учетом опыта ведущих мировых инвесторов. Незнание или пренебрежение этими правилами может дорого обойтись. Разберем каждый принцип по отдельности.

Принцип 1. Создайте финансовую подушку.

Без определенной финансовой базы категорически запрещено инвестирование денег. Исключением является лишь банковский вклад. Ведь это, скорее, не инвестиционный, а сберегательный инструмент. Инвестиции часто связаны с рисками, вкладывая деньги вы должны быть понимать, что всегда есть шанс их потерять.

Что представляет собой финансовая подушка и как ее создать? Речь идет о шестимесячном запасе денег, на которые вы и ваша семья сможете прожить, сохраняя привычный уровень жизни без иных источников дохода. Чтобы создать такую подушку, нужно регулярно откладывать финансовые поступления (например, зарплату) или продать имеющуюся собственность.

Если ваша семья тратит 50 тысяч рублей в месяц, нужно собрать как минимум 300 тысяч рублей. Только после этого стоит думать, во что можно выгодно вложить деньги.

Стоит отметить, что выгодным инвестированием денег можно заниматься без финансовой подушки только при наличии пассивного дохода . Им называют поток приходящих средств, не зависящий от ежедневных усилий. Это может быть доход от собственного бизнеса, сдачи квартиры в аренду или дивидендов по акциям.

Принцип 2. Диверсифицируйте вложенные деньги.

Чтобы деньги работали правильно, подумайте, во что их можно инвестировать, чтобы соблюсти принцип диверсификации, то есть разделения по разным инструментам. Данное понятие наверняка вам знакомо. Другими словами, это означает «не класть все яйца в одну корзину». Ведь, если она упадет, вы останетесь ни с чем. То же самое произойдет и с вашими средствами, если они будут вложены в один проект. Всегда корректируйте инвестиционный портфель: допустим, ваши вложения выросли за год в одной из отраслей. Тогда вам необходимо добавить часть денег в другие проекты, чтобы инвестированные финансы не скапливались в одной области

Диверсификация предполагает инвестирование денег не только в разные финансовые инструменты, но и в отрасли экономики. Например, если денежные средства вкладываются в фондовый рынок, формируйте свой портфель так, чтобы они работали в компаниях разных секторов.

Что такое инвестиционный портфель? Он представляет собой совокупность всех активов вкладчика. Если вы вложили деньги в бизнес, акции, недвижимость, все эти инструменты извлечения прибыли будут называться инвестиционным портфелем.

Чтобы он был максимально устойчивым к рыночным изменениям, рекомендуется распределить сбережения между банковским, нефтегазовым, производственным, сельскохозяйственным и продовольственным секторами. Если одна сфера будет терпеть убытки, остальные «вытянут» средства наверх и не дадут инвестиционному портфелю просесть.

Принцип 3. Контролируйте риски.

Риски являются главной проблемой, с которой сталкиваются абсолютно все инвесторы. Прежде чем вложить деньги, подумайте, сколько инвестиций можно потерять и где можно их компенсировать. Только после этого стоит прогнозировать возможную прибыль.

К сожалению, начинающие вкладчики делают одну и ту же ошибку. Переоценив свои силы и опыт, они сразу выбирают агрессивные инвестиции вместо того, чтобы вложить деньги в более консервативные инструменты. В итоге вкладчик теряет все свои сбережения.

Выгодное инвестирование средств является такой же наукой, как и любое другое профессиональное дело где требуется серьезный подход. Именно поэтому эволюционировать в данном направлении необходимо постепенно, двигаясь от простого к сложному.

Начинайте со 100 или 1 000 долларов. Не стоит вкладывать большие суммы, особенно в то, о чем вы мало знаете. Никогда не берите займы или кредиты с надеждой приумножить их каким-то супердоходным способом. В 99 % случаев это заканчивается потерей всей суммы и долговыми обязательствами. Согласитесь, никому не хочется остаться в долгах на 500000 или даже 1000000 рублей

Таким образом, не стоит спешить. Будущие миллионы никуда не убегут, если вы потратите время на то, чтобы стать хорошим специалистом в этой сфере. Иначе невозможно заработать много денег.

Принцип 4. Привлекайте соинвесторов.

По мере накопления опыта средства можно вкладывать сообща. Так вы получите больше возможностей и сможете выбрать самые выгодные инвестиции.

Например, вы знаете о выгодном и надежном проекте или инструменте, имеете свободные средства, но их недостаточно. Тогда стоит найти людей, готовых поддержать эту инвестиционную идею и вложиться на паритетных началах вместе с вами.

В последнее время достаточно распространенной темой стали торговые счета. В данном случае люди передают в доверительное управление свои сбережения профессиональному управляющему. При этом он не может распоряжаться ими на праве собственности. Средства могут использоваться лишь для извлечения прибыли. Процент от нее управляющий получает в качестве вознаграждения за хорошую работу.

Таким образом, несколько инвесторов могут создать торговый счет и передать его в доверительное управление. Все риски они берут на себя пропорционально вложенным деньгам. При этом вкладчики могут договориться с управляющим о том, чтобы он прекратил работу при получении убытков в конкретном процентном соотношении.

ВАЖНО: Если подвести итог такой схеме, можно увидеть, что эксперты сходятся во мнении, что лучше инвесторы готовы пожертвовать, например, 15 % своих сбережений, чтобы заработать 30 %.

Принцип 5. Создавайте пассивный доход.

Увеличение капитала - это очень хорошо. Однако не менее важно создать пассивный доход от инвестиционных действий.

Допустим, вы вложили 100 тысяч рублей в 2018, а через 1 год, в 2019 получили 130 тысяч рублей. В данном случае заработок составляет 30 %. Но нет гарантии, что в следующий раз вы получите такую же сумму. Нужно учитывать, что доходность в 30 % намного лучше банковской. Это означает, что и риски являются более высокими. Если что-то пойдет не так, вы можете потерять все сбережения или большую их часть.

СОВЕТ: С другой стороны, если бы за 100 тысяч рублей вы смогли создать себе пассивный доход (например, те же 30 тысяч рублей в год), можно без проблем взять кредит на ту же сумму. Эти средства стоит вложить более консервативно. Актив и пассивный доход будут выступать гарантией возврата одолженных денег.

С каких сумм можно начать инвестировать средства?

Начать вкладывать сбережения в Москве или любом другом городе страны можно с любой суммы. Если в качестве инвестиционного инструмента вы выбрали банковский депозит, заработок в интернете или акции, достаточно будет даже 100 рублей.

Что делать, если совсем нет денег? В таком случае нужно начать откладывать хотя бы по 10 % от любого дохода. Таким образом, будет сформирована привычка создавать себе финансовый резерв. По мере роста доходов сбережения будут пропорционально увеличиваться. Вложенные денежные средства будут работать, а вы - отдыхать.

О том, что необходимо откладывать денежные средства, говорят все известные люди, которые обучают правильному обращению с финансами и на своем примере покажут, где лучше вложить. К ним относятся Бодо Шефер, Брайан Трейси, Уоррен Баффетт, Роберт Кийосаки и другие.

К сожалению, многие люди с увеличением своего дохода начинают тратить еще больше. Некоторые даже берут кредиты, поскольку им все время не хватает денег. В таком случае невозможно стать успешным инвестором и заработать желаемую сумму. Именно поэтому нужно постоянно контролировать баланс между доходами и расходами, жить по средствам.

Куда инвестировать деньги, чтобы они работали?

Сегодня можно найти много информации о том, куда вложить средства. Есть как традиционные, так и более современные методы.

Банки

Банковский вклад является наиболее популярным способом вложить ваши деньги. Однако полученный доход едва сравним с уровнем инфляции.

Банковский вклад является наиболее популярным способом вложить ваши деньги. Однако полученный доход едва сравним с уровнем инфляции.

К преимуществам этого способа можно отнести:

- высокую надежность;

- высокую ликвидность;

- минимальный порог для инвестирования денег;

- простоту и понятность инвестиционного инструмента.

Недостатки банковского вклада:

- низкая доходность;

- потеря процентов при досрочном снятии средств.

Недвижимость

Вы можете вложить деньги в жилую или коммерческую недвижимость. Разумеется, во втором случае можно заработать больше. Однако для покупки коммерческой недвижимости требуются большие знания.

Вы можете вложить деньги в жилую или коммерческую недвижимость. Разумеется, во втором случае можно заработать больше. Однако для покупки коммерческой недвижимости требуются большие знания.

Плюсы:

- возможность заработать деньги на разнице между стоимостью покупки и продажи;

- возможность получать пассивный доход, сдавая недвижимость в аренду;

- защита денежных средств от инфляции;

- возможность вкладывать в недвижимость для собственных нужд.

Минусы:

- низкую ликвидность;

- высокий порог входа;

- подверженность объектов механическим повреждениям.

Паевые инвестиционные фонды

Такие организации представляют собой одну из форм коллективного инвестирования и используют средства частных лиц. Иными словами, ПИФы берут деньги пайщиков и приобретают за них акции определенных компаний. Полученная прибыль распределяется соразмерно вкладам участников.

Такие организации представляют собой одну из форм коллективного инвестирования и используют средства частных лиц. Иными словами, ПИФы берут деньги пайщиков и приобретают за них акции определенных компаний. Полученная прибыль распределяется соразмерно вкладам участников.

Плюсы ПИФов:

- проценты по итогам отчетного периода зачастую выше, чем в банке;

- большой выбор инвестиционных инструментов;

- небольшая начальная сумма для инвестирования.

Минусы ПИФов:

- сложность процесса инвестирования средств по сравнению с банковскими вкладами;

- относительно большие риски.

Торговые счета (рынок Форекс)

В данном случае деньги передаются в управление профессиональному трейдеру. Он совершает валютные сделки на рынке Форекс. При этом владельцы счета могут контролировать свои сбережения и при необходимости остановить работу управляющего и вывести заработанные деньги.

В данном случае деньги передаются в управление профессиональному трейдеру. Он совершает валютные сделки на рынке Форекс. При этом владельцы счета могут контролировать свои сбережения и при необходимости остановить работу управляющего и вывести заработанные деньги.

Плюсы:

- небольшой порог входа;

- высокая доходность;

- возможность в любой момент сменить управляющего;

- возможность вывода денег в любой момент;

- отсутствие необходимости в специальных навыках и знаниях.

Единственным минусом торговых счетов являются высокие риски. Каждый управляющий может потерять средства вне зависимости от его опытности.

В данном случае трейдер определяет, будет ли стоимость базового актива выше или ниже текущей его цены к моменту экспирации. Если прогноз сбывается, он получает прибыль. Очень простой и быстрый способ заработка, однако и риски соответствующие: без четкой стратегии не стоит бездумно вкладываться.

В данном случае трейдер определяет, будет ли стоимость базового актива выше или ниже текущей его цены к моменту экспирации. Если прогноз сбывается, он получает прибыль. Очень простой и быстрый способ заработка, однако и риски соответствующие: без четкой стратегии не стоит бездумно вкладываться.

Плюсы:

- большой выбор торговых инструментов;

- возможность планирования потенциальной прибыли;

- возможность торговать в любом месте и в любое время;

- простота и краткосрочность торговли;

- небольшой порог входа.

Минусы:

- высокий уровень убытков;

- отсутствие возможности досрочного закрытия сделки.

Выдача микрозаймов через биржу

В данном случае речь идет о P2P-кредитовании, то есть когда кредитором и заемщиком являются простые граждане

. Они сотрудничают через различные биржи без участия банков.

В данном случае речь идет о P2P-кредитовании, то есть когда кредитором и заемщиком являются простые граждане

. Они сотрудничают через различные биржи без участия банков.

Плюсы:

- установлен небольшой порог входа;

- кредитор самостоятельно решает, кому и на каких условиях выдавать деньги;

- доступ к системе и работа с клиентами осуществляются круглосуточно;

- кредитор может диверсифицировать капитал, то есть рассматривать неограниченное число заявок и заключать любое количество сделок.

Минусы:

- недостаточная защищенность инвесторов (нередко им приходится самостоятельно гоняться за людьми, которые не возвращают займы);

- отсутствие возможности в полной мере проверить платежеспособность заемщика;

- многие биржи являются хайп-проектами.

Бизнес

У вас есть предпринимательская жилка и определенный коммерческий опыт? Тогда наиболее выгодной инвестицией может стать собственный бизнес. Здесь также есть определенные риски. Однако инвестор может гибко управлять ими, поскольку принимает решения самостоятельно.

У вас есть предпринимательская жилка и определенный коммерческий опыт? Тогда наиболее выгодной инвестицией может стать собственный бизнес. Здесь также есть определенные риски. Однако инвестор может гибко управлять ими, поскольку принимает решения самостоятельно.

Плюсы:

- инвестор самостоятельно управляет средствами, выстраивая и оптимизируя бизнес-процессы;

- для бизнеса достаточно легко найти объединить инвестици, что позволяет привлечь дополнительные средства;

- на бизнес легче получить кредит, чем на другие инвестиционные инструменты.

Минусы:

- высокие риски потери средств;

- низкая ликвидность многих активов;

- необходимость личного участия в ведении бизнеса.

Ценные бумаги

Использование этого инструмента требует профессионализма и навыков. Есть множество примеров, когда акции некоторых фирм вырастали в несколько раз за короткий промежуток времени. Однако есть сотни других организаций, которые разорились. Этого никто не афиширует. Нет гарантии, что вложенные деньги принесут прибыль.

Использование этого инструмента требует профессионализма и навыков. Есть множество примеров, когда акции некоторых фирм вырастали в несколько раз за короткий промежуток времени. Однако есть сотни других организаций, которые разорились. Этого никто не афиширует. Нет гарантии, что вложенные деньги принесут прибыль.

Плюсы ценных бумаг:

- можно получить высокую прибыль;

- можно самостоятельно придумать инвестиционную схему;

- можно вкладывать даже небольшую сумму денег;

- полученная прибыль и убыток зависят только от инвестора.

Минусы:

- требуются определенные знания;

- ожидаемый доход нестабилен.

Драгоценные металлы

Драгоценные металлы всегда высоко ценились, а их стоимость увеличивается с каждым годом. Именно поэтому данный способ является одним из наиболее надежных. Деньги можно выгодно инвестировать в золото, серебро, платину и палладий.

Драгоценные металлы всегда высоко ценились, а их стоимость увеличивается с каждым годом. Именно поэтому данный способ является одним из наиболее надежных. Деньги можно выгодно инвестировать в золото, серебро, платину и палладий.

Плюсы:

- наличие различных форм инвестирования (слитки, монеты, ОМС, ценные бумаги, которые обеспечены драгметаллом);

- относительную стабильность курса;

- сохранение ценности металлов в течение длительного времени;

- защиту средств от инфляции.

Минусы:

- относительно невысокий уровень ликвидности;

- медленный рост стоимости;

- высокий налог при приобретении слитков;

- высокий спред при приобретении монет;

- при открытии ОМС получение прибыли возможно только в случае роста стоимости металла.

Искусство

В качестве инвестиционного актива рассматриваются картины, скульптуры, предметы антиквариата, ретроавтомобили и так далее. Вложенные в искусство деньги без труда можно вывести обратно, продав экспонаты на аукционе.

В качестве инвестиционного актива рассматриваются картины, скульптуры, предметы антиквариата, ретроавтомобили и так далее. Вложенные в искусство деньги без труда можно вывести обратно, продав экспонаты на аукционе.

Плюсы этого способа:

- возможность получить сверхвысокую прибыль;

- повышенная устойчивость к экономическим и политическим потрясениям;

- минимальные риски.

Минусы:

- большой порог входа;

- низкая ликвидность;

- сложность оценки стоимости и подлинности;

- долгосрочность инвестирования.

Венчурные фонды

Венчурные фонды аккумулируют на своих счетах средства инвесторов, которые вкладываются в развитие стартапов. Наиболее популярными являются инновационные и высокотехнологичные проекты, ведь их перспективность намного выше, а технологичные стартапы требуют первоначальный капитал для начала работы, но и выручка значительно выше.

Венчурные фонды аккумулируют на своих счетах средства инвесторов, которые вкладываются в развитие стартапов. Наиболее популярными являются инновационные и высокотехнологичные проекты, ведь их перспективность намного выше, а технологичные стартапы требуют первоначальный капитал для начала работы, но и выручка значительно выше.

Преимущества:

- максимальная прибыль от вложений денег, если проект оказывается успешным;

- небольшой порог входа;

- возможность получения полезного опыта.

Недостатки:

- большие риски;

- относительно долгие сроки выхода проекта на самоокупаемость.

Хайпы

- это инвестиционный фонд, работающий по принципу финансовой пирамиды. В данном случае деньги выплачиваются за счет средств новых вкладчиков. Как зарабатывать в подобных проектах легко можно найти в интернете, эта индустрия построена на рекламном шуме и каждый разработчик старается сделать проект как можно доступней.

- это инвестиционный фонд, работающий по принципу финансовой пирамиды. В данном случае деньги выплачиваются за счет средств новых вкладчиков. Как зарабатывать в подобных проектах легко можно найти в интернете, эта индустрия построена на рекламном шуме и каждый разработчик старается сделать проект как можно доступней.

Плюсы:

- сумасшедшая доходность (1–3 % в день);

- высокая скорость получения прибыли;

- низкий порог входа;

- полная анонимность всех участников процесса.

Минусы:

- высокий уровень риска, поскольку тяжело спрогнозировать время работы хайпа;

- отсутствие шанса вернуть потерянные средства.

Криптовалюты

- это те же деньги, только в цифровом формате. Речь идет о Bitcoin, Litecoin, Namecoin и так далее.

- это те же деньги, только в цифровом формате. Речь идет о Bitcoin, Litecoin, Namecoin и так далее.

Плюсы инвестирования в криптовалюту:

- возможность заработать на разнице курса;

- небольшие комиссии за проведение транзакций или их отсутствие;

- небольшой порог входа;

- бесконтрольный обмен деньгами между пользователями.

Минусы:

- высокая волатильность;

- отсутствие гарантий сохранности средств;

- обязательное наличие определенных знаний.

Сайты под CPA

Если вы ищете, куда вложить деньги, также можно выбрать инвестиции в информационный сайт, форум или блог. Он должен быть создан под CPA-партнерку. На таких сайтах размещаются тематический трафик и партнерские ссылки. Владелец получает деньги за определенное действие пользователей (например, покупку товара, просмотр видеоролика, скачивание файла, заполнение анкеты и так далее).

Если вы ищете, куда вложить деньги, также можно выбрать инвестиции в информационный сайт, форум или блог. Он должен быть создан под CPA-партнерку. На таких сайтах размещаются тематический трафик и партнерские ссылки. Владелец получает деньги за определенное действие пользователей (например, покупку товара, просмотр видеоролика, скачивание файла, заполнение анкеты и так далее).

Достоинства:

- оплачиваются различные действия, а не только покупка товара;

- можно выбрать сразу несколько партнерок;

- партнерские ссылки можно размещать даже на сайтах с низкой посещаемостью.

Недостатки:

- непрозрачность отношений между партнерами CPA-сети;

- возможные сбои выплат.

Сайты MFA

Сайты MFA созданы для заработка на контекстной рекламе Google Adsense .

Сайты MFA созданы для заработка на контекстной рекламе Google Adsense .

Плюсы:

- высокая цена кликов благодаря конкуренции среди рекламодателей;

- минимальные требования к сайтам;

- наличие аналитических инструментов;

- быстрота добавления сайта в систему.

Минусы:

- минимальная сумма для вывода составляет 100 долларов;

- заработанные средства можно получить лишь путем сдачи на инкассо высланного по почте именного чека;

- есть риск блокировки аккаунта.

Такие сайты создаются для продажи арендных или вечных ссылок. Раньше этот способ заработка был очень популярным. Однако сегодня наблюдается снижение дохода из-за возросших рисков для покупателей.

Такие сайты создаются для продажи арендных или вечных ссылок. Раньше этот способ заработка был очень популярным. Однако сегодня наблюдается снижение дохода из-за возросших рисков для покупателей.

Плюсы:

- моментальный доход;

- простота заработка;

- постоянный рост цен.

Минусы:

- риск попадания под фильтры;

- снижение актуальности ссылок;

- постоянное снижение позиций.

Приложения для телефонов

Легче всего заработать на простых приложениях для телефонов, которые могут чем-то помочь в жизни. Также в них может объединяться полезная информация по определенной теме. Кроме того, это могут быть бесплатные приложения, в которых можно что-то купить во время использования.

Легче всего заработать на простых приложениях для телефонов, которые могут чем-то помочь в жизни. Также в них может объединяться полезная информация по определенной теме. Кроме того, это могут быть бесплатные приложения, в которых можно что-то купить во время использования.

Преимущества данного способа:

- инвестору требуется небольшая сумма денег;

- можно неплохо заработать, если приложение будет уникальным и полезным;

- вложенные средства практически невозможно потерять, поскольку все зависит от ваших стараний.

Недостатки:

- требуется хорошая идея;

- нужно немало времени и сил.

Этот способ можно назвать весьма неплохим. Однако нужны именно идейные активные исполнители. Заработок в интернете — очень перспективное направление, если уделять этому должное внимание и подходить к этому как к серьезной инвестиции. 95% пабликов сейчас “мертвы”, их владельцы потратили собственные средства на рекламу и раскрутку, но ожидаемой прибыли не получили из-за несерьезного отношения к проекту.

Этот способ можно назвать весьма неплохим. Однако нужны именно идейные активные исполнители. Заработок в интернете — очень перспективное направление, если уделять этому должное внимание и подходить к этому как к серьезной инвестиции. 95% пабликов сейчас “мертвы”, их владельцы потратили собственные средства на рекламу и раскрутку, но ожидаемой прибыли не получили из-за несерьезного отношения к проекту.

У данного способа есть следующие преимущества:

- создать паблик очень просто;

- вложения средств требуются лишь на первоначальном этапе;

- заработать можно на рекламе или продаже паблика.

Недостатки:

- нужно регулярно публиковать материал;

- можно получить бан от модераторов.

Вложения средств в свое развитие

Если хотите вложить деньги, выберите инвестиции в свое развитие. Это наиболее прибыльный и безрисковый способ. Если вы не будете вкладывать в свое развитие, все остальное практически бессмысленно.

Если хотите вложить деньги, выберите инвестиции в свое развитие. Это наиболее прибыльный и безрисковый способ. Если вы не будете вкладывать в свое развитие, все остальное практически бессмысленно.

Преимущества:

- выгода достигает 100 %;

- риски сведены к минимальному значению;

- так инвестировать деньги может каждый.

Недостатков у этого варианта практически нет. Вы должны быть готовы к тому, что саморазвитие потребует много сил и времени.

Куда не стоит инвестировать средства?

Почти каждый человек хоть раз в жизни слышал о заработке в онлайн-казино. А если нет, то наверняка встречался с рекламой, которая обещает сумасшедшую прибыль без особых усилий. Вам нужно лишь пройти простую регистрацию, а дальше действовать по строгой схеме. В чем ее суть? Нужно сделать ставку. Если вы проигрываете, она удваивается и снова ставится на тот же цвет. По закону Мартингейла в скором времени вас обязательно будет ждать победа. Если казино дает выиграть, нужно немедленно сменить цвет. После этого игрок действует по уже знакомой схеме. Он ставит деньги, теряет их и удваивает ставку. Это продолжается до тех пор, пока у человека не закончатся средства или он не выиграет.

Почти каждый человек хоть раз в жизни слышал о заработке в онлайн-казино. А если нет, то наверняка встречался с рекламой, которая обещает сумасшедшую прибыль без особых усилий. Вам нужно лишь пройти простую регистрацию, а дальше действовать по строгой схеме. В чем ее суть? Нужно сделать ставку. Если вы проигрываете, она удваивается и снова ставится на тот же цвет. По закону Мартингейла в скором времени вас обязательно будет ждать победа. Если казино дает выиграть, нужно немедленно сменить цвет. После этого игрок действует по уже знакомой схеме. Он ставит деньги, теряет их и удваивает ставку. Это продолжается до тех пор, пока у человека не закончатся средства или он не выиграет.

Среди методов заработка в интернете есть разные казино. Некоторые из них забирают 10–15 % прибыли, а остальное перераспределяют между игроками. Однако их не так уж и много. Большинство онлайн-казино забирают все и лишь создают видимость игры. Они работают некоторое время, получают деньги, а затем исчезают. Вскоре такие казино снова приступают к своей деятельности. Однако теперь они работают под новым названием и используют другой сайт. Как заработать при таких условиях — большой вопрос. Главное отличие казино — все решено за вас еще до ставки, учитывайте это.

Я не рекомендую вкладывать в онлайн-казино, ведь легких денег не бывает. Но если вы все-таки решили сделать ставку, то играйте не более 2–10 минут в день . Именно в этот промежуток времени казино дает себя обыграть. Если превысите его, потеряете все сбережения. Казино — мастера вытянуть ваши деньги и азартные люди часто уходят в минус. Нередки случаи, когда жажда легкой наживы приводила людей в очень незавидное положение. Если вы азартный человек — лучше воздержаться от этого заработка. Здесь работает не только удача, но и четкая программа и псевдорандом, контролируемый организаторами казино.

Аналогом казино являются лотереи. В данном случае организаторы продают билеты, например на 10 000 рублей

. Среди них есть один выигрышный. Победитель получает 500000 рублей, а остальные деньги достаются организаторам. Счастливчика фотографируют и показывают всем как пример честности компании. Это позволяет организаторам привлекать еще больше денег. А вот вероятность выигрыша в лотерею остается очень малой.

Аналогом казино являются лотереи. В данном случае организаторы продают билеты, например на 10 000 рублей

. Среди них есть один выигрышный. Победитель получает 500000 рублей, а остальные деньги достаются организаторам. Счастливчика фотографируют и показывают всем как пример честности компании. Это позволяет организаторам привлекать еще больше денег. А вот вероятность выигрыша в лотерею остается очень малой.

Одними из самых выгодных способов инвестировать деньги считаются хайпы. Такие структуры работают по принципу финансовой пирамиды. Они привлекают деньги инвесторов, обещая высокий доход от вложения денег, который может достигать 15–100 % в месяц. Средства выплачиваются до тех пор, пока есть поток новых вкладчиков. Можно сказать, что хайп - это такое же казино, поскольку никогда нельзя предсказать, что будет в итоге, ваши инвестиции могут как приумножиться, так и пропасть. Как и любая другая пирамида, хайп-проекты высокодоходная индустрия, но с очень высокими рисками. Рекомендую провести несколько пробных инвестиций, а лучше даже теоретических. Найдите любую транзакцию, которая совпадает с вашей планируемой инвестицией и наблюдайте за ней. Удобнее всего отслеживать несколько проектов, так вы научитесь обращать внимание на тренды и поймете механику работы хайпов. Скептически относитесь к мнениям экспертов, рекламирующих хайпы, помните, что они получают за это деньги.

Принцип работы таких структур достаточно прост и понятен. Вначале создается сама пирамида. После этого начинается активная реклама хайпа в сети. Люди думают, что вкладывают сбережения во что-то реальное (например, в Форекс, фьючерсы, акции и так далее). Однако на самом деле ничего не инвестируется и все находится в одном месте. Как только создатели видят, что расходы превышают поступления, они закрывают проект. Все те, кто вложил деньги в хайп и не успел их вывести, остаются ни с чем.

Принцип работы таких структур достаточно прост и понятен. Вначале создается сама пирамида. После этого начинается активная реклама хайпа в сети. Люди думают, что вкладывают сбережения во что-то реальное (например, в Форекс, фьючерсы, акции и так далее). Однако на самом деле ничего не инвестируется и все находится в одном месте. Как только создатели видят, что расходы превышают поступления, они закрывают проект. Все те, кто вложил деньги в хайп и не успел их вывести, остаются ни с чем.

Такие пирамиды живут от 1 дня до нескольких лет. Именно от того, с каким проектом вы столкнетесь, будет зависеть ваш выигрыш или проигрыш. Стоит отметить, что большинство хайпов закрывается в первый же день из-за отсутствия опыта у их создателей. Однако есть небольшая категория админов, которые ведут свои проекты годами. Это говорит о том, что прогресс не стоит на месте. Создатели таких схем придумывают все новые и новые способы, позволяющие дольше проработать и больше заработать.

У меня есть опыт работы с такими финансовыми пирамидами. Вначале ничего хорошего от хайпов я не имел, хотя прибыль время от времени все же была. Сегодня я получаю стабильный доход. Однако, как я уже говорил, каждый раз админы хайпов придумывают что-то новое, и из-за этого их все сложнее отличить от нормальных инвестиционных проектов. Именно поэтому, если вы никогда не работали с финансовыми пирамидами и не знаете, как все устроено, не стоит вкладывать в подобные проекты.

Помните, что вложить деньги в хайпы можно, но выигрывают от таких инвестиций только их создатели. Также прибыль могут получить те, кто успел вовремя войти и выйти из проекта. К сожалению, таких людей не так уж много. Если вы все-таки решили участвовать в хайпе, выберите проект с более длительной историей работы на рынке. Кроме того, необходимо внимательно следить за его деятельностью. При малейших сомнениях нужно оперативно выводить сбережения с процентами. Однако и это не гарантирует сохранности ваших финансов.

Также не стоит вкладывать незаконные и морально неприемлемые проекты. Речь идет о торговле наркотиками, оружием, контрафактным товаром, об организации борделей, подставных фирм, отмывающих денежные средства, о мошеннических схемах в сфере недвижимости (например, выселение одиноких пенсионеров, перерегистрация жилья, коррупция при строительстве) и так далее. Даже если вам обещают высокую доходность и стабильность, вы должны понимать, что во-первых за это придется отвечать, а во-вторых, вам самому будет неприятно и неспокойно тратить деньги, полученные за счет страдания других людей. Чтобы жить спокойно, ищите честные и общественно приемлемые способы заработка

. Только в таком случае вы обретете финансовую свободу и душевную гармонию.