Vaja panga avamiseks. Kuidas panka ilma suurema vaevata avada. Internetipanga tarkvara

Oluline osa sularahaarveldused V kaasaegne maailm läbi ühendatud pankade võrgustiku. Samal ajal on globaalne kaubandus üldiselt olemas tänu World Wide Webile: lõpetada rahaülekanded ja ostlemine veebis, kasutatakse tavaliselt Internetipanka.

Kera sularahata maksed kasvab aasta-aastalt, nagu ka nõudlus internetipangateenuste järele. Võib-olla olete ise mõne internetipanga klient või mõtlete isegi oma panga loomisele. Selles artiklis räägime teile, kuidas oma Interneti-panka luua.

Internetipanga ajastu

Üleminek "võrgus"

Internetipank seestpoolt

Internetipanga ajastu

Aastatuhande ristmik

Internetipangandus sai alguse 20. sajandi lõpus kodupanganduse tulekuga Ameerika Ühendriikides. Teenus võimaldas lihtsamaid tehinguid teha telefoni teel. Seal ilmus 1995. aastal esimene virtuaalpank, kuna “päris” pangakontorite arv oli seadusega piiratud. Kaasaegne Interneti-pangandus ilmus 2001. aastal - aastal isiklik konto Bank of America kuvas kontojääki ning pangakliendid said iseseisvalt makseid ja ülekandeid saata.

XXI sajand

Nüüd, pärast veel 16 aastat, suudavad Interneti-pangad traditsioonilised pangad täielikult asendada: täna saate nende abiga raha üle kanda teistesse riikidesse ning maksta eluaseme ja kommunaalteenuste, Interneti-juurdepääsu eest, mobiilside, liikluspolitsei trahvid jne. Mõned organisatsioonid pakuvad kuluanalüüsi, vestlusi klienditoega, hääletuvastust ja sõrmejäljega sisselogimist.

Üleminek "võrgus"

Kas olete märganud, et paljud majandusvaldkonnad liiguvad järk-järgult virtuaalsesse ruumi: poed, börsid, taksofirmad, kasiinod? Pangad pole erand. Ja see ei ole põhjuseta: võrguteenustel on konkurentsieelised oma "konservatiivsete" kolleegide ees.

Analüütikute hinnangul oli eelmise sajandi lõpus umbes 90% pangatoimingud maailmas toimus pangakontorite kaudu ning vaid 10% sularahaautomaatide, mobiili- ja internetipanga kaudu. Tänapäeval on olukord vastupidine: 90% tehingutest tehakse kaugkanalite kaudu ja 10% pangakontorite kaudu. Kasutajad, kes teavad internetipanga eeliseid, eelistavad neid.

Mugavus

Filiaalideta pangad on saadaval kõikjal, kus on internet. Lisaks hooldusperioodidele osutavad nad teenuseid 24 tundi ööpäevas ja 7 päeva nädalas. Kui Internetti pole, saate probleemi lahendada helistades tehniline abi organisatsioonid. Kontoteave on saadaval vaid paari klõpsuga, muutes fondihalduse kiireks ja lihtsaks.

Paremad tingimused

Laialdase infrastruktuuri puudumine ja sellega kaasnevad kulud võimaldavad internetipankadel klientidele rohkem pakkuda kõrged panused säästudest ning laenude ja hüpoteeklaenude vähendamisest. Mõned pakuvad kõrgetasemelisi arvelduskontosid ja hoiusertifikaate intressitulu, samuti hoiusesertifikaadid ennetähtaegse lõpetamise võimalusega ilma intressimäära vähendamiseta.

Teenused

Filiaalideta pankadel on harilikult funktsionaalsemad veebisaidid, mis pakuvad rohkem funktsioone võrreldes harupankade veebisaitidega. Funktsionaalsed eelarvestamise ja prognoosimise vahendid, finantsplaneerimine, tööriistad investeeringute analüüs, laenukalkulaator ja varadega kauplemisplatvormid.

Liikuvus

Internetipangandus hõlmab ka mobiilivõimalusi. Nende võimaluste laiendamiseks nutitelefonide ja muude kaasaskantavate seadmete kasutamisel luuakse uusi rakendusi.

Tõlked

Kontojääki saab automaatselt täiendada traditsiooniliste pankade kaudu elektrooniline ülekanne. Enamik internetipanku pakub tasuta piiramatuid ülekandeid, sealhulgas ülekandeid välistele kontodele. Nad toetavad ka otsemakseid ja väljamakseid, näiteks otsedeposiiti palgad ja automaatne arve tasumine.

Lihtsus

Internetis konto loomine on lihtne ega nõua rohkem infot kui tavapankades konto avamine. Kasutajad täidavad dokumente veebis või saadavad täidetud vormid posti teel.

Loomulikult ei seisa ka traditsioonilised pangad paigal ja püüavad laieneda veebis. Kuid kahel rindel korraga tegutsedes kaotavad nad võimaluse kliente pakkuda eritingimused. Tulemuseks on "ei kala ega kana" või "kui ajad taga kahte jänest, ei saa te kumbagi."

Internetipank seestpoolt

Õhuke klient

Kaasaegsed internetipangad kasutavad “õhukese kliendi” tehnoloogiat, mis võimaldab keskselt salvestada valuutakatalooge, BIC-i, SWIFT-i, iga kliendi infot jne. Klient saab andmebaasis olevat teavet kaugvaadata ja muuta. Andmebaas salvestatakse serverisse ja kliendi ühendab serveriga seesama "õhuke klient" - kettata arvuti, mis töötab vähenõudliku operatsioonisüsteemiga (WTWare või Thinstation). See tehnoloogia võimaldab säästa riistvara, tarkvara ja halduse arvelt ning pakub ka kõrge stabiilsus platvormidel ja see on klientidele mugavam – pole vaja midagi installida.

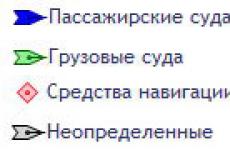

Internetipanga süsteemi moodulid

Internetipanga süsteem koosneb neljast moodulist:

süsteemi klient osa;

Interneti-server, millele pääseb juurde kliendiosa;

back office, mis salvestab kliendi dokumente, katalooge, klientide elektrooniliste digitaalallkirjade avalikke võtmeid;

värav automatiseeritud pangasüsteemi – tagab süsteemidevahelise andmevahetuse.

Internetipanganduse "kolm sammast".

Internetipanga loomisel on vaja tagada tasakaal ergonoomika, funktsionaalsuse ja süsteemi turvalisuse vahel. Kui keskendute ainult ergonoomikale ja eirate turvaelemente, on projekt määratud läbikukkumisele. Vastupidine "viltus" viib sama tulemuseni. Ka projekt, mille tulemusena saab klient “kärbitud” funktsionaalsuse, ei õnnestu.

Koos kahtlemata olulise ohutusteguriga mõjutab üldtulemust suuresti mugavus ja kasutusmugavus, praktilisus ning süsteemi nn kasutatavus. Liigne funktsionaalsus võib hakata süsteemi tajutavust negatiivselt mõjutama. Eelkõige on kliendi jaoks oluline kasutusmugavus, just see omadus võib mõjutada otsust hakata pangakliendiks või isegi otsust jääda selleks, vaatamata muudele ebameeldivustele.

Oma internetipanga käivitamine

Internetipank on ennekõike pank, seega on selle loomise protseduur sarnane traditsioonilise panga loomise protseduuriga. Esimene on aga odavam: puudub vajadus kontorivõrgu, arvukate töötajate ja litsentside järele – kõike on vaja minimaalselt, samas kui internetipank rahuldab täielikult tänapäevaste klientide vajadused.

Sellest tulenevalt taandub internetipanga loomine kahele elemendile: juriidiline – litsents, jurisdiktsioon, organisatsiooni vorm jne; ja tarkvara – veebisait, liides, andmebaas jne. Vaatame nüüd internetipanga loomise protsessi.

Koguge meeskond

Üks pea on hea, aga kaks, kolm, neli on parem. Kõigepealt koonda enda ümber meeskond, mis koosneb panganduses asjatundjatest. Vaja läheb juriste, majandusteadlasi, programmeerijaid, juhte, investoreid jne. Nendega koos suudate luua läbimõeldud ja seega elujõulise internetipanganduse arengustrateegia.

Valige formaat

Teie meeskond peab kindlaks määrama ettevõtte ulatuse: piirkondlik, riiklik või ülemaailmne; ja organisatsiooni vorm: LLC, AOO, CJSC. Sellest sõltub dokumentide loend ja teie finantsorganisatsiooni registreerimisriik.

Valige oma jurisdiktsioon hoolikalt: offshore-jurisdiktsioon lihtsustab finantsteenuste osutamise litsentsi saamise protsessi. Ameerika ja Euroopa litsentse austatakse, kuid neid on raske hankida. Venemaa litsents sobib rohkem SRÜ riikidele.

Hankige litsents

Kuna internetipank on spetsialiseerunud e-rahaga tehingutele, piisab pangatoimingute tegemiseks litsentsist. Litsentsi väljastab vastava riigi keskpank. Iga riik nõuab oma dokumentide komplekti. Kuid põhimõtteliselt sisaldab see järgmist:

Taotlus vastuvõtmiseks panganduslitsents;

Andmed kandideeriva äriühingu kohta: nimi, põhikapitali suurus;

Ettevõtte dokumendid: harta, registreerimistunnistus jne;

Äriplaani;

Kasusaajate/suurinvestorite nimekiri: nimed, perekonnanimed, elukoha aadress;

tõend iga aktsionäri raha seadusliku päritolu kohta;

Teave direktorite kohta: CV, sealhulgas isiklik ja ametialane teave;

Ettevõtte struktuuri ja selle juhtimise kirjeldus;

Turvasüsteemi kirjeldus, kontroll, tehniline tugi.

Pakkuge põhikapitali

Pangas peab raha olema. Minimaalse põhikapitali tase sõltub panga registreerimisriigist ja võib varieeruda vahemikus 30 000 kuni 3 000 000 dollarit. Nõutav põhikapitali suurus tuleb sisse maksta keskpangas dokumentide läbivaatamise perioodil.

Taotluse esitamisel tuleb kirjeldada iga aktsionäri, kasusaaja, hääleõigusliku isiku rolli, näidata nende raha päritolu seaduslikkust ja maine puhtust.

Loo ühendusi

Et saada osaks finantsmaailm, vajab teie Internetipank pangakontot identifitseerimiskood BIC ja kood SWIFT-süsteemis. Valuutates tehingute tegemiseks vajate kas neid väljastavate keskpankade luba või lepinguid korrespondentpangad, mis töötleb tehinguid asjakohastes valuutades.

Tehke tariifide ja teenuste loend

Tutvuge funktsioonidega pangandussektor teie valitud jurisdiktsioonis. Millised tariifid ja teenused meelitavad kliente? Milliseid tehinguid nad kõige sagedamini teevad? Leitud teave aitab teil luua asjakohase ja tõhusa klientide hankimise strateegia.

Alusta edutamist

Kui internetipanga süsteem on käivitamiseks täiesti valmis, alustage selle reklaamimist. Looge gruppe sotsiaalvõrgustikes, tee pangast video ja lae Youtube’i, aja otsingumootorites reklaami. Internetipanga jaoks tuleb tagada maksimaalne nähtavus internetis.

Milline peaks olema ideaalne internetipank?

Projekti õnnestumiseks peab see võimalikult palju rahuldama klientide vajadusi. Järgmised näpunäited aitavad teil luua kasutajate seas nõutud internetipanga.

Mugavus

Andke võimalus töötada Interneti-pangaga mis tahes platvormil.

Kasutage ainult Uusimad tehnoloogiad(mitte Flash, Silverlight, Java apletid, vaid kahefaktoriline autentimine);

Tagage saidi või rakenduse kiire reageerimise kasutaja toimingutele. Toiming peab olema lõpule viidud vähem kui 3 sekundiga;

Lihtsustage maksete sooritamist: kasutage täitmiseks minimaalset arvu välju;

Koostage automaatselt vastaspoolte loend ja määrake maksetele sildid (automaatselt ja käsitsi);

Andke võimalus vastaspoolt automaatselt teavitada ja saata talle makse tõestatud koopia koos e-posti teel saatmise võimalusega;

Rakendage toimingute logi ja lisage võimalus maksetest automaatselt teavitada;

Tee tavaliste lingitud maksete mall, kuhu piisab numbrite ja perioodide sisestamisest ühele vormile mitme makse jaoks korraga;

Tee vastuvõtmine lihtsaks lisateenused, näiteks: lisakonto avamine, registreerimine palgaprojekt, jne;

Kasu

Luua teenuseid kulude kontrollimiseks ja ettepanekuid nende optimeerimiseks;

Loo internetipanga baasil müügikanal kõigile, kes on internetiga hästi integreeritud. Tegemist ei ole püsikliendiprogrammide ja eripakkumistega, vaid pigem müügikanaliga, kus on internetipanga kaudu teenuste ostmisel leping intresside mahaarvamise kohta;

Infrastruktuur

Hoidke paberimajandust ja kinnitusi minimaalselt.

Muutke oma Interneti-pangandus mugavaks ja ilusaks. Võtke eeskujuks valdkonna juhid;

Korraldage kohapealne klienditeenindus. Andke võimalus veebis konto avamiseks dokumente üles laadida;

Likvideerida vajadus täita dokumente, mida pank saab iseseisvalt hankida juriidiliste isikute ühtsest riiklikust registrist, üksikettevõtjate ühtsest riiklikust registrist jne;

Integreerige veebipõhised raamatupidamistööriistad, et anda suurtele klientidele veel üks põhjus olla teie kliendid;

Platvorm

Looge oma internetipangaga integreerimiseks API: maksete tegemine, maksete, vastaspoolte jms teabe hankimine;

Võimaldada partneritel integreerida oma teenuseid internetipanga erinevatesse osadesse, näiteks teenus juriidiliste isikute kontrollimiseks ebaausate registris esinemise suhtes;

Looge omandamiseks lihtne ja arusaadav API ja väga lihtsad ühenduse reeglid;

Loo lihtne ja arusaadav API pangainfoga: valuutakursid, laenu- ja hoiusekalkulaatorid jne;

Internetipanga tarkvara

Internetipank ei ole pelgalt tehnoloogia, mille rakendamiseks piisab serverimasina ühendamisest, vaid terve võrgus klientidega suhtlemise süsteem. Selle süsteemi tõhusaks toimimiseks ja kasumlikkuseks on vaja investeerida palju pingutusi ja raha, sealhulgas sobivate tarkvaralahenduste väljatöötamisse.

Internetipangandus ei seisa paigal: kliendid paluvad lisavõimalust, perioodiliselt võetakse kasutusele uusi tehnoloogiaid, parandatakse turvaauke jne. Iga muudatus nõuab kogu süsteemi uuendamist ja uute moodulite ühendamist. Ja siin tuleb teha valik: kas iseseisvalt arendada internetipanga süsteemi või kasutada ära arendusfirmade pakkumisi.

Osta

Arendusfirmade valmislahendused võimaldavad kiirelt ja soodsalt internetipanga tarkvarakomponendi tööks ette valmistada. Keskmised ja väikesed organisatsioonid eelistavad valmislahendusi, kuna see vähendab arendusaega ja -kulusid. Valmis internetipanga platvorm (näiteksKoenigFinance platvorm ) maksab sõltuvalt ettevõtte suurusest tavaliselt 100 000–1 000 000 dollarit.

Plussid: Internetipanga kujundamine ja arendamine ei nõua aega ja vaeva; regulaarsed uuendused ja tootetugi arendajalt.

Miinused: seadistamine võib nõuda aega ja ressursse; ostetud platvorm ei pruugi täielikult vastata ootustele ega vastata projekti kontseptsioonile.

Loo

Suured organisatsioonid, kellel on palju ressursse ja aega, eelistavad luua oma tarkvara nullist. Selle tulemusena vastab lõpptulemus täielikult nende ootustele. Internetipanga nullist loomine võtab aega umbes aasta ja maksab olenevalt ettevõtte ulatusest 700 000 kuni 3 000 000 dollarit.

Plussid: täielik kontroll Internetipanga kohal; projekti arenduse tasuta juhtimine.

Miinused: pika arendusperioodi kõrged kulud; peate iseseisvalt töötama platvormi värskendamisega; arendamine võib võtta kaua aega.

Piisab ühest peakorterist

Koos saadaolevate veebiteenuste arvu kasvuga kasvab ka veebimaksete valdkonna käive. Internetis maksmine on mugavam ja sageli isegi tulusam kui võrguühenduseta maksmine. Kellelgi pole vaja pangakontorisse minna, kui kõiki tehinguid saab teha kõikjalt maailmast. See tähendab, et oma panka luua soovijate ülesanne on oluliselt lihtsustatud: täna piisab ühe peakorteri loomisest, et teenindada sellest (potentsiaalselt) kliente üle kogu maailma. See ei ole lihtne, kuid see on täiesti võimalik.

Üks levinumaid suurettevõtte liike on oma panga avamine. Allpool kirjeldame samm-sammult panga loomise skeemi.

Ettevõtlusvorm ei oma põhimõttelist tähtsust, pank võib olla nii aktsiaselts kui ka ettevõte. Kui formaalselt on panga asutaja juriidiline isik, siis enne pangategevuse loa saamiseks dokumentide esitamist on vajalik, et ei oleks fondidesse makseid tegemata ja kahjusid.

Volitatud fond

Kui luuakse kommertspank, siis tuleb see registreerida riigipangas täielikult moodustatud põhikapitaliga. Fondi eelarve koosneb asutajate isiklikest vahenditest, mis on deklareeritud ja väljendatud protsentides. Igal asutajal on õigus mitte rohkem kui 35% aktsiatest põhikapital.

Enne oma panga loomist peate moodustama vajaliku suurusega põhikapitali. Pankadele ja finantsasutustele – 5 miljonit eurot. Selle summa saab panustada nii välis- kui rahvusvaluuta.

Kui põhikapital on täielikult moodustatud ja selle minimaalne osa koosneb vahenditest, kantakse need riigipangas avatud ajutisele kontole ajaks, mis on vajalik uue panga registreerimismenetluse lõpuleviimiseks.

Ülejäänud põhikapital võib koosneda kõigi vajalike standardite kohaselt registreeritud ja kasutamiseks sobivast kinnisvarast.

Vajalikud dokumendid

Mõeldes, kuidas panka luua, peaksite kõigepealt hoolitsema õige disain kõik dokumendid.

- Panga harta.

- Taotlus millegi jaoks riiklik registreerimine koos litsentsitavate pangatoimingute loeteluga.

- Põhikapitali dokumendid. Tavaliselt on see ajutise konto väljavõte, mis näitab rahaliste vahendite olemasolu.

- Väljavõte asutajate otsusest, kus on märgitud panga juhtide ja pearaamatupidaja ametikohad.

- Juriidiliste isikute - panga asutajate - registreerimise koopiad.

- Eraisikute - panga asutajate dokumendid.

- Dokumendid, mis kinnitavad panga asukohaõigust tema juriidilisel aadressil.

- Tõend fondi rahaliste osade deklareerimise kohta aastal Maksuinspektsioon.

- Dokumendid iga asutaja poolt põhikirjajärgsest fondist raha ülekandmise kohta.

- Pearaamatupidaja ja osakonnajuhataja ametikohale kandideerijate ankeedid. Nende nõuetele vastavuseks on majandusalane kõrgharidus, kolm aastat kogemust sarnasel ametikohal pangas, karistuse puudumine.

- Kolmeaastane äriplaan, mis näitab ligikaudset tulude ja kulude taset.

- Ekspertide ülevaade Kinnisvara põhikirjaline fond ja hindamiskomisjoni kontrolliaktid.

- Dokumendid, mis kinnitavad pangalitsentsi ja riikliku registreerimise eest tasumist.

- Dokumendid, mis kinnitavad panga tehnilist varustust.

Panga registreerimine

Pärast kõigi ülaltoodud dokumentide saamist ja esitamist Riigipank need läbi vaadata kahe kuu jooksul. Konsultatsioonikomisjoni töö tulemuste põhjal otsustatakse juhi- ja pearaamatupidaja kandidaatide sobivus. Pärast seda, kui riigipanga nõukogu on teinud jaatava otsuse, lisab litsentsimisosakond registreerimiskirje juriidiliste ja üksikisikute ühtsesse riiklikku registrisse. Panga juhile väljastatakse kinnitusdokument ning registreerimisandmed edastatakse Statistikaministeeriumile, Rahandusministeeriumile ja Riigi Maksukomisjoni Inspektsioonile.

Registreerimisest keeldumise korral teatab keskpanga juhatus põhjused. See võib olla lahknevus põhikapitali kujunduses või suuruses, registreerimisdokumentides valesti esitatud teave, lahknevus juhtkandidaatide vahel või panga asutajate finantsseisund.

Filiaalide loomine

Kui teil on õnnestunud luua oma pank, saate avada mitmeid esindusi või filiaale. Filiaalid teostavad kõiki litsentsiga ettenähtud põhipanga pangatoiminguid. Filiaali avamiseks loa saamiseks peate võtma ühendust ka riigipangaga ja esitama hulga dokumente. Filiaali asutamiseks tuleb kirjutada avaldus ja esitada asutajate koosoleku poolt filiaali avamise otsust kinnitav dokument.

30 päeva jooksul kaalub komisjon filiaali avamise otstarbekust.

Eitav otsus võib tuleneda pangale kolme kuu jooksul enne taotluse esitamist tekkinud kahjudest või ebakõladest filiaali ja selle tegevuse korraldust puudutavate dokumentide vormistamisel. Kui otsus on positiivne, lisatakse panga põhikirjale registreeritud filiaalide nimekiri. Lisaks võidakse pangale anda luba rahavahetuspunktide ja arvelduskeskuste korraldamiseks. Samuti võib pangal olla esindus, mis ei tee pangatoiminguid, kuid esindab panga huve.

Litsentsi saamine

Pangatoimingud on litsentsitavad. Panga registreerimisel väljastatakse üldlitsents. See võimaldab teil teha finantstehinguid omavääringus. Pärast selle litsentsi saamist saab pank taotleda siseriiklikku litsentsi, mis võimaldab teha finantstehinguid välisvaluutas.

Aasta pärast registreerimist saab pank taotleda üldlitsentsi, mis võimaldab teha finantstehinguid väljaspool riiki. Erandiks on välispankade filiaalid või pangad, mille põhikapital koosneb välisinvesteeringutest.

Kolm aastat pärast registreerimist saab pank taotleda litsentsi väärismetallide ja -kividega tehingute tegemiseks. Jaatava otsuse tegemiseks tegevuslubade väljastamise kohta peab pangal olema vahendeid vähemalt 10 miljoni euro ulatuses. Pärast litsentside saamist saab pank mitte ainult teha finants- ja pangatoiminguid, vaid teha töösse ka tehnoloogilisi täiendusi. Ja enne panga loomist peate kõik läbi mõtlema, et see kõigele vastaks tehnilised nõuded. Parem on, kui ta pakuks oma klientidele võimalikult palju sularahaautomaate. Internetipanga loomine ei teeks paha, see on kaasaegne tööriist kaughooldus kliendid.

Panga likvideerimine

Muutused panga tegevuses võivad olla seotud saneerimisprotsessiga. Seda saab läbi viia pärast asutajate koosoleku otsuse tegemist või kohtus valitsusorganite otsusega. Pank võib ühineda mõne teise pangaga. Seejärel kantakse kõik õigused üle vastloodud struktuurile. Eraldamisel muutub osa pangast iseseisvaks pangandusstruktuuriks. Kõigil panga staatuse muutumise juhtudel toimub ümberregistreerimine.

Panga likvideerimine võib toimuda pärast asutajate nõukogu ja valitsusorganite otsust.

Likvideerimise korral moodustatakse lõpetamismenetluse õigsuse jälgimiseks spetsiaalne komisjon.

Pangandussektorit ei saa nimetada lihtsaks, kuid vaatamata sellele on see väga tulus ja atraktiivne. Peamiseks piiranguks peetakse märkimisväärse töökogemuse ja eriteadmiste olemasolu, samuti tohutut investeeringute mahtu.

Venemaa seadusandliku sfääri eripärade lähem vaatlemine võimaldab järeldada, et see on lihtsam ja lihtsam. kiire variant Parem on osta valmis ja töötav pank kui avada uus, milleks on vaja hankida kõik vajalikud load.

Praegu on väga populaarne pangateenuste valik, mis meelitab sellesse piirkonda üha rohkem uusi ettevõtjaid. Enne oma asutuse avamist peate otsustama, millises suunas see on:

- Turg pangad, mille põhitegevuseks on pankadevaheliste suhete loomine ja hoidmine. Suurem osa nende varadest koosneb teistelt krediidiasutustelt kaasatud rahalistest vahenditest. Need põhinevad spekulatiivsel rahastamisel, näiteks väärtpaberitel.

- IN krediit asutus, mille nimest lähtuvalt moodustavad põhiosa varast laenatud vahendid.

- Arvutatud pank praktiseerib oma klientide teenust (muide, neil ei pea tingimata olema palju kliente, sageli piisab ühest, aga suurest).

- Suurim rühm on jaekaubandus organisatsioonid. Nad pakuvad erinevaid teenuseid finantsvaldkonnas, ühendavad üksteise tüübi omadused ja on seetõttu kõige multidistsiplinaarsemad ja universaalsemad.

Huvitavat intervjuud selliste tegevuste korraldamise kohta selle omanikuga saate vaadata järgmisest videost:

Nõutavad dokumendid ja nende saamise kord

Seega tuleb esmalt teema registreerida ettevõtlustegevus. Siin on standardvorm Aktsiaselts(avatud või suletud - seadusega piiranguid ei kehtestata). Kooskõlas OKPD klassifikaator 2 kõlab pangandustegevus nagu "finantsteenused, välja arvatud kindlustus- ja pensioniteenused".

Seega tuleb esmalt teema registreerida ettevõtlustegevus. Siin on standardvorm Aktsiaselts(avatud või suletud - seadusega piiranguid ei kehtestata). Kooskõlas OKPD klassifikaator 2 kõlab pangandustegevus nagu "finantsteenused, välja arvatud kindlustus- ja pensioniteenused".

Pärast registreerimistoimingute lõpetamist peaksite genereerima teabe panga ja selle täisnime kohta ning seejärel saatma teabe aadressile Peamine territoriaalne administratsioon(igal piirkonnal oma). Kuni see osakond ei anna äsja vermitud ettevõtjale allkirjastatud nõusolekut, pole litsentsi taotlemisel mõtet.

See etapp eeldab maksmiseks piisava põhikapitali olemasolu, kuna territoriaalne peaamet seda kindlasti kontrollib.

Samuti viiakse kooskõlastuse saamisel läbi ülevaatus finantsajalugu organisatsioon tervikuna ja iga selle asutaja eraldi. Ja kui vähemalt üks asutajatest otsustab mõne oma kohta teavet varjata finantstehing, siis rikutakse avastamisvõimalus juba eos.

Nüüd natuke põhikapitalist. Peab olema 300 miljonit rubla litsentsi saamise ajal olemasolevad rahalised vahendid. Muide, nad suurendasid summat hiljuti ja üsna oluliselt, varem nõuti põhikapitali jaoks “ainult” 180 miljonit.

Nüüd natuke põhikapitalist. Peab olema 300 miljonit rubla litsentsi saamise ajal olemasolevad rahalised vahendid. Muide, nad suurendasid summat hiljuti ja üsna oluliselt, varem nõuti põhikapitali jaoks “ainult” 180 miljonit.

Pärast Riigi Tehnikaasutuse ülevaatuse lõpetamist on vaja tagada teabe edastamine äsja avatud asutuse kohta keskpank , kus iga esitatud dokumenti kontrollitakse mitte vähem hoolikalt. Lõplik kontrolliasutus on Pangajärelevalve komitee. Just selle struktuuri lahendusel avaneb uus. kaubanduslik organisatsioon või mitte.

Kui otsus on positiivne, edastatakse teave panga kohta järgmisele kontrollorganile - maksuametile, kelle ülesanne on kanda see krediidiorganisatsioonide registrisse.

Alates sellest hetkest on asutusel vaid 1 kuu aega põhikapitali kontole deponeerimiseks.

Registreerimiseks vajalik esialgne standardne kohustuslik dokumentide pakett sisaldab järgmisi elemente:

- avaldus.

- Asutamisdokumentide loetelu.

- Hoolikalt koostatud äriplaan.

- Protokoll, mis tõendab, et asutajad on täitnud üldkoosolek.

- Riigi makset kinnitav dokument. kohustusi.

- Koopiad dokumentidest, mis kinnitavad, et asutajad on läbinud riikliku registreerimise.

- Kõrgematele ametikohtadele kandideerijate küsimustikud: direktor, Pearaamatupidaja ja nende asetäitjad.

- Audiitori aruanne, mis kinnitab asjaolu, et finantsaruanded on usaldusväärne.

- Krediidiasutusele vajalike dokumentide pakett, et saada sularahatehingute tegemisel järeldus, et ta vastab mitmetele kehtestatud nõuetele.

- FAS-i (föderaalne monopolivastane teenus) ja asutuse loomise nõusoleku taotlusele positiivse vastuse kinnitamine.

- Täielik asutajate nimekiri paberil.

Võimalik teenuste valik

Panga ja iga selle teenuse strateegiline eesmärk on tulude suurendamine, mida on võimalik saavutada mitmel viisil:

- Klientide meelitamine.

- Teenuste müügituru laiendamine.

- Turuosa suurendamine.

Hetkel on konkurentsi tase tasemel pangandusturg on üsna kõrge, seetõttu tuleb organisatsioonis tasakaalu säilitamiseks moodustada omamoodi kaubamaja, mis suudab pakkuda kliendile kõiki teenuseid.

Peamised pangateenuste tüübid:

- Konsultatsioonid. Pangatöötajal peab olema arusaam sellistest küsimustest nagu investeeringud, väärtpaberid, maksutagastused oskama infot kliendile kättesaadaval kujul edastada. Kui klient on juriidiline isik, siis võib tekkida vajadus kontrollida uue vastaspoole krediidivõimet või aidata analüüsida turundusvõimalusi erineva suurusega turgudel – nii riigisisesel kui ka globaalsel.

- Finantsvoogude juhtimine: Pank kogub makseid, teeb makseid ettevõtetele ja investeerib üleliigset sularaha sularaha lühiajaliste väärtpaberite soetamisel seni, kuni klient hakkab nende järele vajadust tundma.

- Pakkudes vahendusteenused väärtpaberitega seotud tehingute tegemisel.

- Investeerimisteenuste rakendamine. Näiteks emissioonide tagamine, mis on uute väärtpaberite garanteeritud paigutamine või ostmine emitenditelt. Lisaks on sellise omandamise eesmärk nende hilisem edasimüük teisele ostjale ja tulu saamine.

- Kindlustus. Pikka aega on pangad olnud krediidikindlustus kliendi eluiga, mis tagab väljastatud laenu tagasimaksmise juhul, kui ta sureb või haigestub. Tegevused, mida pakkuda kindlustuspoliis läbi ühisettevõtete või allkirjastades, andes kindlustusseltsile õiguse avada krediidiasutuse territooriumil müügikiosk.

- Valik finantsteenuseid, mis omakorda koosnevad usaldus-, liisingu- ja faktooringutoimingud. Teenuse tüüp sõltub otseselt kliendi tüübist.

Sobivatest ruumidest ja vajalikust tehnikast

Panka ei saa nimetada tavaliseks kontoriks, kuigi esmapilgul tundub. See täidab mitmeid olulisi funktsioone:

- Kliendi- ja külastajateenindus.

- Sularahatehingud.

- Märkimisväärse sularaha ja materjalivarude hoidmine.

See toob kaasa mitmeid spetsiifilisi omadusi, mida tuleb pangaruumide ehitamisel, rekonstrueerimisel või remondil arvestada.

Seega tuleb projekti koostamisel pöörata erilist tähelepanu välis- ja siseviimistlusele (põhitegur on firmastiil), paigutusele (vajalik on mugav kliendiala ja funktsionaalne tagakontor) ning tehnilisele tugevusele vastavalt numbrile. regulatiivsetest nõuetest (turvaseadmed ja turvalisust tagav integreeritud süsteem).

Ehituse põhijooneks on nõue insenertehniliste vahenditega kohustusliku varustuse järele, mille põhieesmärk on kaitse ja ohutus. Järgmistel asutustel on pangaruumidele oma nõuded: Vene Föderatsiooni keskpank, siseministeerium, tuletõrjeinspektsioon ja Rospotrebnadzor.

Üldiselt saab projekteerimise ja ehitamise usaldada ainult kogenud organisatsioonidele, kus töötavad kvalifitseeritud spetsialistid.

Asutuse tegevus on igapäevaselt seotud suurte sularahasummade töötlemisega, seetõttu on spetsiaalsed seadmed väga kasulikud. See võimaldab teil lugeda raha, sorteerida seda sõltuvalt selle nimiväärtusest ja isegi kontrollida selle autentsust. Saate osta mitu üksikut seadet või ühe multifunktsionaalse seadme, mis suudab toime tulla kõigi ülaltoodud toimingutega.

Asutuse tegevus on igapäevaselt seotud suurte sularahasummade töötlemisega, seetõttu on spetsiaalsed seadmed väga kasulikud. See võimaldab teil lugeda raha, sorteerida seda sõltuvalt selle nimiväärtusest ja isegi kontrollida selle autentsust. Saate osta mitu üksikut seadet või ühe multifunktsionaalse seadme, mis suudab toime tulla kõigi ülaltoodud toimingutega.

Muidugi ei saa te ilma sularahaautomaadita hakkama. Muide, on soovitav, et ta poleks üksi ja asuks läbikäivas kohas või kupees.

Personal

Pangas töötamine on väga vastutusrikas amet, mis nõuab selliste kriteeriumide täitmist nagu keskendumine ja kvaliteet. Seetõttu nõuab personalivalik suurt tähelepanu, eriti kui tegemist on juhtivatel ametikohtadel. Ainult kvalifitseeritud juht saab pakkuda tõhus töö ettevõtted.

Asutuse organisatsiooniline struktuur määratakse kindlaks põhikirjaga, mis peaks sisaldama teavet juhtorganite, neile antud volituste, määratud kohustuste ja suhete kohta finantstehingute tegemisel.

Asutuse organisatsiooniline struktuur määratakse kindlaks põhikirjaga, mis peaks sisaldama teavet juhtorganite, neile antud volituste, määratud kohustuste ja suhete kohta finantstehingute tegemisel.

Juhtkonna kõrgeim tase on Aktsionäride üldkoosolek. See tuleb kokku kutsuda vähemalt kord aastas ning asutajate, juhatuse, revisjonikomisjoni või aktsionäri nõudmisel võib erakorralise koosoleku kokku kutsuda igal ajal. Juhatuse põhiülesanneteks on: pangandustegevuse operatiivjuhtimine, regulatsioonide kinnitamine struktuuriüksus, asutuse esindus või filiaal, samuti personali valiku ja paigutamise küsimuste lahendamine.

Osana organisatsiooniline struktuur Peaks olema mitmeid jaotusi, mis täidavad oma funktsionaalset eesmärki:

- krediidi- ja auditiosakonnad, millest igaüks tegeleb üldiste küsimuste lahendamisega: esimene – arendus krediidipoliitika, teine – organisatsiooni tegevusele välisülevaate ja -hinnangu läbiviimisega;

- planeerimisosakond, mille põhieesmärgid on: äritegevuse korraldamine, selliste oluliste näitajate nagu likviidsus ja kasumlikkus jälgimine, majandusanalüüs ja kliendi maksevõime uurimine, samuti turundus ja suhtekorraldus;

- hoiuste haldamine: hoiuste vastuvõtmine ja väljastamine, väärtpaberite emiteerimine ja paigutamine;

- kontroll krediiditoimingud : lühi- ja pikaajalise laenu andmine, ebatraditsiooniliste pangatoimingute tegemine, näiteks liising jne;

- rahvusvaheliste operatsioonide juhtimine: välisvaluuta hoiused, välisvaluutas laenude andmine jne;

- raamatupidamine ja operatiivjuhtimine, mis koosneb operatiiv-, arveldusosakonnast ja sularahatehingutega tegelevast osakonnast.

Personali ülesandeid peaksid täitma haldus-, õigus-, personali- ja raamatupidamisosakond.

Vajalikud kulud ja võimalikud allikad

Eksperdid uskusid, et avastus oma pank nõuab vähemalt 300 miljonit rubla. Lisaks kulub ligi 200 miljonit kontorite korrastamiseks, valvesüsteemiks ja vajaliku personali palkamiseks.

Eksperdid uskusid, et avastus oma pank nõuab vähemalt 300 miljonit rubla. Lisaks kulub ligi 200 miljonit kontorite korrastamiseks, valvesüsteemiks ja vajaliku personali palkamiseks.

Asutuse omavahendid võimaldavad säilitada oma jätkusuutlikkust. Avamise ajal on need vajalikud prioriteetsete kulude katmiseks: maa, ruumid, seadmed, töötasud. Hiljem, tänu omavahendid investeeritakse pikaajalistesse varadesse.

Organisatsiooni omavahendid koosnevad:

- põhikapitalist;

- reserv- ja erifondist;

- kindlustusreservidest;

- lisakapitalist;

- aasta jooksul jaotamata kasumist.

Raha, mis on panga ressursside aluseks, panustavad juriidilised ja üksikisikud - osalejad (aktsionärid või aktsionärid).

Tagasimakse periood

Asutuse kasumlikkust ja tasuvust mõjutab suuresti linna finantsolukord, kuid iga hoolikalt organiseeritud pank tasub end ära 5-10 aasta pärast.

Asutuse kasumlikkust ja tasuvust mõjutab suuresti linna finantsolukord, kuid iga hoolikalt organiseeritud pank tasub end ära 5-10 aasta pärast.

Konkurentsi tase selles valdkonnas on väga kõrge, kuid isegi suure hulga suurte organisatsioonide olemasolu ei takista väikeste arengut. Tänu sellele, et nad pakuvad täiesti erinevaid teenuseid, tunneb elanikkond vajadust mõlema järele.

Lisaks on sageli vajalik oma ettevõtte avamine, näiteks kui see tegutseb tütarettevõttena, mis aitab teenindada põhiettevõtet. Üldiselt on see tulus investeering, sest nii mastaapse projekti puhul on 5 aastat hea investeeringutasuvus.

Kindlasti kummitab see küsimus paljusid kogenud ärimehi, kes oma ettevõtlikkusega mõistavad, kui tulus see äri on. Muidugi on see tõsi, kuid kolossaalse kasumi saamiseks on vaja asjatundlikku lähenemist ettevõtlusele ja piisavalt suure summa algkapitali olemasolu.

Need, kes on huvitatud panga avamise küsimusest, peaksid mõistma, et sellesse ärisse sisenemine on väga-väga keeruline. Siinse investeeringu suurust saab arvutada summas, mis ületab 100 miljonit rubla, samuti on finantsriskid väga suured.

Mida tähendab oma pank?

Krediidi- ja finantsstruktuur pakub tervet rida teenuseid üksikisikutele ja juriidilised isikud: kontode avamine, pidamine, sulgemine, deebeti teenindamine ja krediitkaardid, laenude väljastamine jne. Kontroll finantsstruktuuri tegevuse üle on usaldatud Venemaa keskpangale.

Need, kes soovivad saada vastust küsimusele, kuidas panka avada, peaksid teadma, et konkurents selles ärisegmendis on uskumatult suur. Meie riigis tegutseb sadu krediidiasutusi, mistõttu oleks kasulik enne projektiga alustamist veel kord plusse ja miinuseid kaaluda.

Esimesed sammud

Niisiis, kuidas panka avada? Kust alustada? Iga ettevõte algab äriplaani väljatöötamisest. Selles dokumendis peate arvutama finantsperspektiivi teie projekt. Otsustage inimeste loend, kes on teie kaasasutajad. Samuti analüüsige, millist konkreetset investeeringu suurust on vaja teie ettevõtte toimimiseks.

Kulud

Pange tähele, et teie krediidiasutuse põhikapital peab olema vähemalt 180 miljonit rubla.

Kui keegi tunneb muret, kuidas Ukrainas panka avada, siis peaks ta teadma, et ülaltoodud arv on 120 miljonit grivnat.

Peate mõistma, et pangandussegment sõltub sellest tõsiselt riiklik regulatsioon, ja lõpuks ületab krediidiasutuse asutamise maksumus 300 tuhat dollarit. Pidage meeles, et lisaks õigusabi kuludele (litsentside hankimine, riigilõivude tasumine jne) peab teil olema sularaha reserv ruumide rentimise ja oma töötajatele töötasu maksmise eest. Ettevõtte tasuvusaeg on 5–10 aastat.

Peate hoolikalt analüüsima oma linna panganduse olukorda, et otsustada, millised teie krediidiasutuse tegevusvaldkonnad on prioriteetsed. Loomulikult tuleb alustada kitsa profiiliga teenustest, mille nimekiri pangaäri arenedes täieneb.

Partnerid

Kaaludes küsimust, kuidas Venemaal panka avada, tuleb märkida, et seda äri on peaaegu võimatu üksi korraldada - vajate kaasasutajaid.

Peate sisse astuma kohustuslik kontrollige oma partnerite rahalist elujõulisust. Nendega peate otsustama, milline organisatsiooniline ja õiguslik vorm sellel on. pangaasutus ja kuidas seda nimetatakse. Peal järgmine samm kirjutad alla põhikirjale.

Õiguslikud protseduurid

Oma finantsstruktuuri avamiseks peate hankima teatud lubade loendi: keskpanga üldlitsents pangatoimingute tegemiseks, proovibüroo sertifikaat, tollikomitee litsents, luba tehingute tegemiseks. koos väärtpaberid. Samuti on vaja litsentsi väärismetallidega tehingute tegemiseks ja sertifikaati, mis võimaldab paigutada sularaha sissemaksed ja väärismetallid.

Kuhu pöörduda

Pärast vajalike litsentside saamist võite pöörduda Venemaa keskpanga poole. Kuid see asutus nõuab teilt ka teatud dokumentide esitamist. Eelkõige peate kirjutama pangaasutuse registreerimise avalduse, käes olema asutamisleping ja krediidiasutuse poliitika väljavõte.

Samuti palutakse teil näidata kõigi asutajate ja juhtivatel kohtadel töötavate isikute isikutoimikud. Lisaks on teil kohustus kaasa võtta teenuste osutamise ruumide rendileping. Pangateenused. Ja loomulikult ei tohiks unustada riigilõivu tasumist, mida võetakse uue juriidilise isiku registreerimise eest.

Pärast ülaltoodud dokumentide esitamist peate vaid ootama, kuni keskpanga töötajad teie andmeid töötlevad. Juhime tähelepanu ka sellele, et kuu aja jooksul pärast juriidiliste paberite ülekandmist peate deponeerima kogu põhikirjajärgse kapitali summa ning seda kinnitav dokument tuleb saata ka keskpanka. Kui teie dokumendid ei ole vastuolus kehtivate õigusaktidega ja on korrektselt vormistatud, teavitab ülaltoodud asutus teid registreerimise õnnestumisest, misjärel lisatakse teave loodud pangaasutuse kohta vastavasse juriidiliste isikute registrisse.

Nagu juba rõhutatud, peaksite lisakulude eest hoolitsema eelnevalt. See hõlmab ruumide (hoonete) rentimist, töötajatele töötasu maksmist, ostmist vajalik varustus, turvalisus jne.

Mobiilipank

Paljud tänapäeval, pidades silmas oma finantsstruktuuri loomise ideed, on huvitatud mobiilipanga avamisest.

Praegu areneb tehnoloogia kiires tempos ning krediidiasutusega saab ühendust igal pool maailmas, peaasi, et telefon oleks juurdepääsutsoonis. Nõus, kuskil Tais olles on väga mugav ostude eest tasuda mobiiltelefoniga taskus. Küll aga arenguks mobiilirakendus ilma programmeerijate abita ei saa te hakkama, seega olge valmis nende töö eest maksma.

Filiaal

Küsimust, kuidas pangakontorit avada, peetakse tänapäeval väga aktuaalseks. Esiteks peaksid ettevõtjad otsima pangaasutusi, kes kavatsevad oma tegevuse territoriaalseid piire laiendada.

Eksperdid soovitavad esitada avaldus korraga mitmele krediidiasutusele, keskendudes eelkõige sellele, kes on sinu pakkumisest huvitatud. Eelkõige saate alates finantsstruktuurid vorm oma ettepaneku põhjenduseks on selge märk, et olete huvitatud pangaasutusest. Samal ajal peab teil vormi täitmisel olema ajakohane statistiline teave selle piirkonna pangandussegmendi olukorra kohta, kus te elate.

Mida veel peate meeles pidama neile, keda kummitab küsimus, kuidas pangakontorit avada?

Ilma ebaõnnestumiseta peavad nad "potentsiaalset" kliendibaasi regulaarselt uurima. Loomulikult tuleks hakata otsima inimest, kes tegeleks krediidiasutuse üldjuhtimisega. Loomulikult tuleb eelnevalt läbi mõelda küsimus, millises hoones asub finantsstruktuuri kontor.

Igal juhul peaks äriplaani mustand olema mitte ainult peas, vaid ka paberil. Filiaali avamise projekti tuleks aga alustada vaid siis, kui peakontor on selle heaks kiitnud. Ja teda huvitab eeskätt küsimus, kuidas teie piirkonda raha paigutades tekivad kohustused.

Muidugi filiaali avamise kohta krediidiasutus Keskpanka tuleks teavitada ja kaks korda: esimesel juhul tuleb algatus peakontorist ja teisel juhul selle esindusest.

Pangandus on tulus, kuid väga keeruline valdkond. Ja inimesed, kellel on suured kogemused, vajalikud teadmised ja võime teha tõsiseid investeeringuid, on võimelised seda tüüpi äriga tegelema. Kuid kui soov avada finantsasutus on suur, kuid võimalusi pole piisavalt, võite avada krediidiorganisatsioonid. Nende avamine nõuab vähem raha.

Tavaliselt lähevad panka avama kogenud ettevõtjad. Emaettevõtte teenindamiseks vajavad nad oma panka. Venemaal on palju panku, sealhulgas nii suuri kui ka väikeseid. Suur võistlus. Kuid teisest küljest kasutab üha rohkem inimesi pankade teenuseid, mis tähendab, et teil on võimalus luua edukas äri. Privaatpanga avamine Venemaal ei ole lihtne. Kuid kui teil on hästi kirjutatud äriplaan ja kui järgite kõiki norme ja reegleid, muutub äri edukaks.

Äriplaan on kohustuslik. See aitab teil mitte unustada ühtegi detaili või nüanssi, et miski ei segaks panga tööd.

Erapanga äriplaan

Nii suured kui ka väikesed pangad planeerivad oma positsioonide tugevdamiseks regulaarselt oma tegevust keskpikas perspektiivis. Seetõttu töötatakse välja äriplaan, mis põhineb analüüsil ja planeerimisel.

Üksikasjalik planeerimine võimaldab teil õigesti valida oma arengu põhistrateegia ja saada eeliseid konkurentide ees. Näiteks paljude pankade kogemus näitab, et keskmised ja väikesed pangad peaksid töötama kindlas suunas. Saab olla ainult universaalne suur pank. Ja see töövaldkond tuleks äriplaani registreerida.

Äriplaani koostamisel tuleks lähtuda arenguanalüüsist. Analüütilisi arendusi tehakse mitmes suunas. Seaduslik keskkond ja välisturg, müük ja kliendibaas, panga seisukoht finantsturul ja konkurentide hindamine. Sel juhul saate teha prognoosi järgmiseks viieks aastaks.

Panga arengustrateegia kavandamine aitab laiendada ressursibaasi, suurendab tulude kasvu ning aitab seada peamisi arengueesmärke järgmiseks viieks aastaks. Näiteks positiivse maine saamiseks ja selle pidevaks hoidmiseks; laiendada teenuste valikut; laiendada oma kliendibaasi; meelitada ligi uusi investeeringuid; luua paindlik intressipoliitika; ja nii edasi.

Pankade tüüp

Algaja ettevõtja jaoks peate teadma olemasolevaid pangatüüpe, et valida suund, mis suudab tema püüdlusi kõige paremini kajastada. Finants institutsioonid jagunevad viide tüüpi:

- Jaekaubandus. Nende eeliseks on see, et nad pakuvad igat liiki finantsteenuseid. Nende erinevus seisneb varade hajutatuses.

- Krediit. Panga vahendid on vara, kliendi võlg on kohustus.

- Arvutatud. Töötamine eraisikutega, kõigi arveldusteenuste pakkumine.

- Turg. Investeeringud väärtpaberitesse.

- Pankadevahelised struktuurid. Interaktsioon finants institutsioonid, mille tulemusena saavad nad kasumit.

Kuid paljud pangad valivad universaalse tüübi, et töötada korraga mitmes suunas. Panga tegevusloas on üksikasjalikult kirjeldatud, milliseid toiminguid on pangal õigus teha. Litsents muutub alles kahe aasta pärast. Võimalik on valida panga tüüp, kus on tunda mingit puudust.

Loe ka: Mida on vaja notaribüroo avamiseks?

Kuidas oma panka avada

Enne nii olulist asja nagu oma panga avamine viige läbi oma võimete ja tugevuste tõsine analüüs. Nii endal kui ka asutajatel peab olema nõutav summa, ei tohi olla varasemaid süüdimõistmisi ja halba krediidiajalugu. Pangadokumentide kontrollimisega kaasneb kõigi asutajate täielik kontroll.

Sööma oluline tingimus, peal isiklik konto firmal peab olema viis miljonit eurot. Vastasel juhul pole registreerimine võimalik.

Pärast seda sõlmivad kõik partnerid lepingu ja valivad oma organisatsiooni juriidilise vormi. Tavaliselt avatakse kommertspank aktsiaseltsina. Seadus ei piira teie valikut avatud ühiskond või suletud. Valitud pangategevuseks kood OKPD 2 64. Need on finantsteenused.

Järgmine etapp. Asutamisleping on vaja koostada ja sellele alla kirjutada. IN Keskpank Venemaa ütleb teile, kas olete oma organisatsiooni nime õigesti valinud ja kas olemasolevatel finantsasutustel on analooge.

Pärast registreerimistunnistuse saamist saadetakse kogu vajalik teave selle piirkonna peadirektoraadile, kus panka avate. Riikliku tehnikaülikooliga lepingu puudumisel on litsentsi saamine võimatu. Kõik GTU kontrollitud dokumendid saadetakse järgmiseks kontrolliks keskpanka, kus võib vaja minna lisateavet. Ja see pole veel kõik. Registreerimise küsimuse lahendab Pangainspektsioon. Ja kui kõik küsimused on saanud positiivse lahenduse, kannab maksuinspektsioon uue erapanga krediidiasutuste registrisse.

Kolmekümne päeva jooksul peavad asutajad kontole sissemakse tegema põhikapital ja koguda vajalikud paberid. Siin on nimekiri:

- Asutajate avaldus.

- Asutamisdokumendid.

- Äriplaani.

- Asutajate koosolek peab protokolli vastu võtma.

- Riigilõivu tasumise kviitung.

- Asutajate registreerimise dokumendid ja nende notariaalselt kinnitatud ärakirjad.

- Juhtivate ametikohtade kandidaatide küsimustikud.

- Juriidilised isikud esindavad auditi aruanne et nende finantsaruanded on usaldusväärsed. Üksikisikud esitama dokumendid, mis kinnitavad nende panuse allikat.

- Dokumendid, mille alusel koostatakse järeldus, et krediidiasutus täidab kõiki sularahatehingute tegemise nõudeid.

- Föderaalse monopolivastase asutuse kinnitatud nõusolek finantsasutuse loomiseks.

- Kui pank on registreeritud aktsiaseltsina, registreeritakse tema esimene aktsiaemissioon.

- Asutajate nimekiri ja nende täielikud andmed.

Dokumentide kogumise ülesannet saab lihtsustada. On asutusi, mis on spetsialiseerunud kogumisele vajalik dokumentatsioon. Saate nendega ühendust võtta. Kuid nende teenuste hind on üsna kõrge ja litsentsi väljastamiseks pole garantiid. Litsentsi väljastamisest keeldumisel on palju põhjuseid. Litsentse on mitut tüüpi, peamine on valida õige.

Võite pöörduda spetsialistide poole, kes saavad väljastada valmis panga äriplaani või koostada selle vastavalt teie vajadustele ja võimalustele. Mõne asutuse spetsialistid saavad aidata dokumentide korrektsel vormistamisel. Samuti on neil head suhted regulaatoritega, nii et saate neilt vastused varem. Kuid kõike muud peate ise tegema. Oma panka saavad registreerida vaid sihikindlad ja enesekindlad inimesed.